Sparquote und Cash

Diesen Monat habe ich 2.000 € gespart, die Dividendeneinnahmen lagen bei 1.431 € netto.

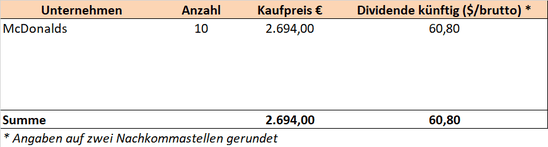

Die Investitionen beliefen sich auf 2.694 €. Für weitere Käufe stehen mir 14.100 € zur Verfügung.

Dividenden

Ich erhielt Dividendenzahlungen mit einer Summe von 1.431,00 € netto.

Im Vergleich zum Mai 2022 (1.319,25 €) ist das eine Steigerung um 111,75 € oder 8,47 %.

Die Zahlungen kamen von:

Aktienkäufe

Ich habe 1 Kauf durchgeführt und die Investitionssumme steigt auf 460.697,09 €.

Verkäufe

Depotentwicklung

Die Depotentwicklung ist für mich nicht sonderlich wichtig, zumal sie durch die ständigen Zukäufe noch verfälscht wird. Weiterhin kommt es darauf an, wann ich in mein Depot schaue und welcher Börsenplatz von OnVista zur Kursversorgung herangezogen wird. Man kann aber dennoch eine allgemeine Entwicklung ablesen und letztendlich kommt es auf ein paar Euro nicht an. Die Abweichung im Depotwert von OnVista zu meiner Übersicht hat in erster Linie steuerliche Gründe, da hier Korrekturen durch die REITs erfolgen und die Gebühren beim reinen Kaufwert nicht ausgewiesen werden.

Was war sonst noch?

Dividendenerhöhungen

Die Dividendenerhöhungen im Mai können einem schon ein Lächeln ins Gesicht zaubern. Mit rd. 179 Dollar sind die Kürzungen von VF Corp. und Gladstone wieder ausgebügelt und insgesamt steht wieder ein Plus von 106 Dollar in den Büchern. Die kommenden Steigerungen werden hoffentlich ein gutes Polster schaffen. Seitdem ich die Erhöhungen aufzeichne, haben die Dividendenerhöhungen erstmals die 2.000 Dollargrenze überschritten. Leider im Jahr und nicht im Monat. Aber mit dem aktuellen Wechselkurs, machen die Dividendenerhöhungen rd. 115 Euro netto im Monat aus.

Wertentwicklung

Die letzten Monate ging es an den Börsen relativ unruhig zu, was man bei dem Zickzack-Kurs der Wertentwicklung bei meinem Depot sieht. Ich habe jetzt nicht vor, viel zu verkaufen oder umzuschichten, aber es macht eindeutig mehr Spass, wenn das Grün im Depot überwiegt. Die USA haben wieder einmal kurz vor Schluss ihre Schuldenobergrenze ausgesetzt, 3M hat einen Vergleich im anhängigen Rechtsstreit geschlossen und ist prompt um gut 10% gestiegen. Ich denke, dass es jetzt mit den Kursen wieder etwas nach oben geht. Nachdem ich die Depotübersicht erstellt habe, ist es gleich mal um 12.000 Euro gestiegen. Das sind bei meinem Depotwert „nur“ 2 Prozent, aber an Tagesschwankungen, die das Mehrfache von meinem Monatsgehalt übersteigen, gewöhnt man sich mit der Zeit.

Global X Superdividend

Meinen Lieblings-ETF habe ich endlich unter die Leute gebracht. Ich schaue manchmal zu lange einer schlechten Entwicklung zu und sollte vielleicht schon eher die Reißleine ziehen. Andererseits haben sich manche Unternehmen erstaunlich schnell erholt und sind nach der Lösung der hausgemachten Probleme um 100% oder mehr gestiegen. Naja, man kann nicht mit jeder Investition Erfolg haben.

Insgesamt hat der ETF ein Minus von rd. 3.340 Euro eingebracht. Meine bereinigte Investition (die Bruchstücke nach dem Reverse-Splitt wurden verkauft) belief sich auf 10.030,50 Euro und der Verkaufserlös waren 4.005,63 Euro. Ein Verlust von 60 %. Dem stehen eine Steuerrückerstattung von 692,26 Euro entgegen, da der Verlust mit der Steuer, die auf Dividenden entfielen, gegengerechnet wurde. Der ETF brachte mir Dividendenzahlungen in Höhe von 1.991,56 Euro ein. Wahrscheinlich bekomme ich noch eine Zahlung, aber die 20 Euro reißen es nun auch nicht raus. Bisher hatte ich noch nie „Glück“ mit Fonds oder ETF´s, daher bleibe ich lieber bei Einzelaktien. Wie es hätte besser laufen können, ist in der nachfolgenden Grafik dargestellt.

Urlaub

Ein wesentlich erfreulicheres Ereignis ist der anstehende Jahresurlaub. Da ich über den nächsten Monatswechsel in südlichen Gefilden verweilen werde, muss ich mal schauen, ob ich den nächsten Bericht etwas vorziehe und eventuell einige kleinere Korrekturen im Nachhinein vornehme. Es geht letztlich nur um wenige Dividendenzahlungen, die jetzt nicht wirklich viel ändern dürften.

Eichhörnchen (Sonntag, 04 Juni 2023 12:10)

Hallo Alexander,

passt ja gut:

Sell in May and go away!

Grüße

Eichhörnchen

Christian (Sonntag, 04 Juni 2023 12:50)

Hallo Alexander,

wenn ich dich richtig verstanden habe, versuchst du alle Positionen auf gleichen Kaufwert zu bringen. Warum nicht zumindest bei den Positionen die keine "fallenden Messer" sind auf gleichen aktuellen Wert?

Danke für deinen Blog, schönen Urlaub, Christian.

Ekichhörnchen (Sonntag, 04 Juni 2023 18:05)

Hallo Alexander,

Noch eine dumme Frage zu den Steuern:

Kann man Verluste aus ETF mit Gewinnen aus Aktien verrechnen?

Sind das nicht zwei unterschiedliche Töpfe?

Grüße

Eichhörnchen

Blau & Weiß (Sonntag, 04 Juni 2023 18:49)

#232 aus dem Vormonat

Hallo Tjark,

ich lese gerade deinen wohlmeinenden Post, danke dafür. Leider hatte es sich gestern in atemberaubender Geschwindigkeit noch schlimmer entwickelt, als ich es mir vorgestellt hatte.

Zu deiner Bemerkung zur Trikotfarbe kann ich sagen, dass es nichts mit Fußball zu tun hat. Meine sportlichen Sympathien gelten eindeutig den Eishockey-Kufenflitzern aus Iserlohn. Die sind zwar nicht richtig erfolgreich aber eine mächtig kultige Truppe.

Herzliche Grüße

Blau & Weiß

Mrtott.blogspot.com (Sonntag, 04 Juni 2023 19:11)

Hallo Alexander,

es ist wieder eine schöne Summe auf deinem Konto angekommen - so muss das sein.

Jeder hat im Laufe der Zeit Fehlgriffe beim Investieren. Wichtig ist ja "nur", dass die guten Entscheidungen die schlechten Überwiegen, was bei dir eindeutig der Fall ist.

Viel Spaß im Urlaub

&

Viele Grüße,

MrTott (Chris)

Kojak (Sonntag, 04 Juni 2023 19:23)

@#3

Gewinne aus Dividenden können mit Verlusten aus Verkäufen von REITs oder ETF verrechnet werden. Egal woher die Dividenden stammen (Aktien oder ETF) immer Topf2.

Nur Gewinne/Verluste aus dem Verkauf von Aktien landen in Topf 1 und können nicht mit Topf 2 verrechnet werden.

Ddorfer (Sonntag, 04 Juni 2023 20:00)

Mahlzeit Alex,

wenn du bisher eher weniger Glück mit den ETF hattest, dann könnte es ggf. auch daran liegen, dass du dein Zielfernrohr eher auf sowas spezielles wie bolivianischen Schlachthof-ETF und Co. justiert hast.

Wenn du dich Ahnungs-, Meinungs- und Prognosefrei aufstellen magst, dann würd ich dir sowas wie den A1JJTD ans Herz legen. Den legst dir für 20 Scheine hin und ignorierst den. Wenn der dann wieder 2 Scheine im Plus ist... Anteile für 2K verticken... Urlaubsgeld eingesackt. Mund abputzen und feddich.

Oder irgend einen Swapper auf den SP500. Die haben fast immer ne negative TD, d.h., du schlägst damit den SP500 mit Ansagen. Gleiches Spiel wie zuvor mit der Urlaubskasse.

Kenne da einen, der macht das seit Jahren nach dem Prinzip.

Aus meiner Sicht ist das mit den ETF wie im richtigen Leben: Nur wer wirklich schlau ist, kann sich wirklich dumm anstellen.

Also: ALLES kaufen und keine Nische, heißen Schitt oder sonst was.

In welchen Süden zieht es beim Urlauben??

Entspannte Grüße

Vaido (Sonntag, 04 Juni 2023 20:12)

Hallo Alex, du schreibst, die Depotentwicklung sei dir nicht sonderlich wichtig, verkaufst aber dennoch eine abgestürzte Postition, obwohl sie zuverlässig monatliche Dividenden lieferte (was war hier zum Schluss deine pers. Dividendenrendite?). Kannst du das begründen? Hattest du Bedenken, dass der ETF noch weiter nach unten geht oder war die Dividendenrendite zum Schluss zu unattraktiv oder beides?

Gregor (Sonntag, 04 Juni 2023 20:53)

@Alexaner: Ich wollte mich für deinen Blog bedanken, da er mir seit 2018 einen nüchternen Blick auf Finanzen und das Investieren in Einzeltitel zeigt und einen aufgrund des "sturen" Plans motiviert einfach weiter zu machen. Zudem fand ich die Auswahl der Aktien inspirierend und einfach die Investitionssumme, welche sich da ansammelt über die Jahre. Zudem sieht das stetig steigende eigene monatliche Balkendiagramm einfacht toll aus.

Zudem habe ich beim letzen Post gesehen, dass ein gewisser AlKi (Kommetar #222) noch immer existiert. Er hatte damals Mitte/Ende 2019 auch eine Auswahl an interessanten Einzelpositionen gegeben, welche man als Anfänger, im speziellen mit einer Dividendensteigerung, sich anschauen könnte. Ich habe dann im Oktober 2019 die meisten seiner Aktien in eine Watchlist eingetragen. Von den min. 10 Positionen sind aktuell nur 2 im eintelligen Prozentbereich im minus und der Rest im plus. Insgesamt + 37 % bis heute gesehen. Dividendensteigerungen nicht eingerechnet.

Leider ist das nur auf der Wachtlist und nicht im Depot.

Da hatte AlKi echt gute Aktienideen vorgeschlagen.

Chris (Sonntag, 04 Juni 2023 20:56)

Hallo Alexander,

einen tollen Jahresurlaub und gute Erholung Abseits der Börse ;-)

Jeden Monat mehr Dividende, das ist das entscheidende, was am Ende zählt.

Viele Grüße

Chris

Johann (Montag, 05 Juni 2023 17:44)

Hi Blau & Weiß,

ich wollte dir gestern nicht zu nahetreten, als ich deinen Post als Fake-verdächtig bezeichnet hatte. Wenn man sich permanent mit Finanzen beschäftigt, glaubt man halt, dass gewisse Sachen jedem Anleger bekannt sind. Dass jemand wirklich erstaunt ist, wenn die Aktienkurse mal niedriger liegen als noch vor zwei Jahren, konnte ich mir halt nicht vorstellen.

Ich empfehle in diesem Zusammenhang, sich das Renditedreick anzuschauen. Christian W. Röhl hat hier das Wichtigste auf den Punkt gebracht:

Die zentrale Erkenntnis: Je länger man investiert war, umso geringer das Rot-Risiko. Und ab einem Horizont von 15 Jahren hat man im letzten halben Jahrhundert unabhängig vom Ein- und Ausstiegs-Zeitpunkt mit globalen Aktien in hiesiger Währung kein Geld verloren

Zitat Ende. Bei kürzeren Zeiträumen kann man also Verluste erleiden. Das ist wichtig zu wissen, bevor in Aktien investiert, geschweige denn auf Kredit

Alexander (Montag, 05 Juni 2023 18:43)

Hallo Eichhörnchen,

Kojak hat deine Frage ja beantwortet :) Dank Kojak.

Hallo Christian,

wenn ich die Untenehmen ungefähr auf den gleichen Kurswert bringen wollte, müsste ich den schwach steigenden Unternehmen wesentlich mehr investieren und würde da dann wieder ein Ungleichgewicht z. B. in den Branchen reinkriegen (REITs wachsen eher weniger) und die Dividenden aus einzelnen Branchen würden auch übergewichtet. Natürlich kann man das machen, aber mir ist eine Gleichgewichtung einfach lieber.

Hallo Mr.Tott,

so richtig ärgert es mich nicht. Letztlich gehört das zum Geschäft. Ich bin eigentlich froh, dass das Teil aus dem Depot ist. Letztlich ist der Verlust ein Monat Dividende+Sparrate, also verschmerzbar.

Hallo Ddorfer,

ich hatte um die Jahrtausendwende drei Fonds (ETFs gab es da bei uns noch nicht), das waren Allerweltsdinger und nix besonderes, alle drei waren quasi ein Totalverlust (Neuer Markt etc.). Wenn ich mein Ding gemacht habe, bin ich ganz zufriedenstellend gefahren.

Hab ne kurze Kreuzfahrt gebucht, mal schauen ob es mir noch gefällt, war schon 4 Jahre nicht mehr am Schiff.

Hallo Vaido,

meine persönliche Rendite dürfte so um die 5% gelegen haben. Nachdem der ETF die Dividende regelmäßig kürzt und der Kurs stetig gegen Süden läuft, hatte ich einfach keine Lust mehr. Vielleicht habe ich den Tiefstpunkt erwischt (beim Verkaufen bin ich da gut), habe aber wenig Hoffnung auf eine deutliche Erholung.

Hallo Gregor,

danke die :) Hier im Blog haben einige Leser sehr gute Recherchen gemacht und man kann sich gute Anregungen holen. Hätte ich die ganzen tollen Ideen umgestzt, wären vermutlich über 100 Titel im Depot und das alles langsam etwas unübersichtlich.

Hallo Chris,

Danke :)

Viele Grüße

Alexander

Blau & Weiß (Montag, 05 Juni 2023 19:23)

Hallo zusammen,

neben meinem seit Jahren in breitstreuenden ETF liegenden "Löwenanteil" der Anlagen habe ich mich vor geraumer Zeit mit einer speziellen Eigenart des deutschen Marktes beschäftigt. Dabei trieb mich die Tatsache um, dass in Deutschland ein Großteil der Wirtschaftskraft nicht börsennotiert ist bzw. in den großen Indizes auftaucht. In der überwiegenden Mehrheit der anderen großen Volkswirtschaften gibt es das so nicht. Dies kann einem schon mal auffallen, wenn man sich, wenn auch nicht permanent, so aber doch oft mit Finanzen beschäftigt.

Das erklärt u.a. auch die Tatsache, dass - gemessen nach Marktkapitalisierung - der Deutschland-Anteil in marktbreiten ETF eher gering ist im Vergleich zur tatsächlichen Wirtschaftkraft. Nun gibt es durchaus einige börsennotierte Beteiligungsgesellschaften, die gezielt in den deutschen Mittelstand investieren. Diese Firmen sind relativ klein und finden sich in aller Regel weder im DAX noch im MDAX wieder.

Im Laufe der letzten 2-3 Jahre habe ich mir einige dieser Gesellschaften näher angesehen und bin schrittweise mit einer überschaubaren Summe dort eingestiegen. Dies habe ich kürzlich abgeschlossen und stelle das hier einmal vor.

Ich habe Anteile an den Firmen Indus Holding, Gesco und Blue Cap erworben und plane diese auch langfristig zu halten. Schon die Vielzahl der jeweiligen Beteiligungen aus unterschiedlichen Branchen finde ich gut. Bei den beiden letztgenannten Unternehmen war die Entwicklung inzwischen schon erfreulich, bei Indus bin ich für die Zukunft zuversichtlich, da dort strategisch eine Neuorientierung erfolgte.

Vielleicht ist dies eine Anregung für Interessierte an solchen Zusammenhängen abseits der gängigen Dickschiffe.

Grüße aus dem Revier

Blau & Weiß

G. (Dienstag, 06 Juni 2023 10:04)

Moin Alex,

Der Mai ist gek.........der einzige Monat, wo ich vorn liege :-))

Aber wenn ich auf dicke Hose mache, kommste mir bestimmt mitm "Familiendepot" oder so umme Ecke und läßt mich wieder alt aussehen...

Schönen Urlaub und Danke (nochmal) für die eiserne Fortführung des Blogs .

Alexander (Dienstag, 06 Juni 2023 18:18)

Hallo Blau & Weiß,

Indus Holding hatte ich auch viele Jahre. Eine gute Firma, schade, dass ich sie verkauft habe.

Hallo G.,

jo, da könntest recht haben ;) Im Mai zahlen halt viele deutsche Unternehmen.

Grüße :)

Caddy (Mittwoch, 07 Juni 2023 19:58)

Die Deutsche Beteiligungs AG halte ich seit vielen Jahren. Dividende kommt mal mehr mal weniger aber meist konstant. Ich bin zufrieden mit dem Unternehmen.

Gino (Freitag, 09 Juni 2023 11:29)

Hallo,

weiß jemand, wo man herausfinden kann, welche Dax-Aktien in den Jahren 2021 und 2022 die geringste Korrelation zum Dax aufwiesen. Auf finanzen.net kann man sich die Korrelationsmatrix anzeigen lassen, anscheinend aber nur für die letzten 30 Tage.

Wäre super, wenn das jemand weiß und es mir verraten könnte.

Viele Grüße

Gino

BlindesHuhn (Freitag, 09 Juni 2023 16:29)

Habe mich heute von Allianz und munic re getrennt. 22 und 42% jeweils Gewinn eingefahren. Alles sofort in ETF reinvestiert. Mit fällt ein Stein von Herzen! Keine Angst vor fallenden Kursen mehr! Bin erleichtert

Guest (Freitag, 09 Juni 2023 16:51)

hallo,

hat jemand news zum Kenvue spinoff von JNJ?

hat die schon jemand im Depot?

Grüsse

Ratz (Freitag, 09 Juni 2023 17:26)

@BlindesHuhn: Glückwunsch zum Gewinn, die beiden sind ja auch wirklich gut gelaufen. Aber warum Angst for fallenden Kursen, ist doch Teil des Spiels...und bei ETF´s kann dir ja auch das selbe passieren. Freu mich trotzdem für dich :-)

Es grüßt der Wochenendbereite Ratz

HighRoller (Freitag, 09 Juni 2023 18:02)

@BlindesHuhn: Ja, warum denn auf einmal so ängstlich? Mit breit streuenden ETFs ist man zwar sicherer, aber wie der gute Ratz bereits anmerkt, auch nicht gerade bombensicher. Aber wenn Du Dich mit ETFs wirklich besser fühlst, verstehe ich das durchaus. Positionen, bei denen man sich unwohl fühlt, sollte man (idealerweise mit Gewinn) so schnell wie möglich glattstellen. Was hast Du Dir denn gekauft? Alles auf einen Schlag investiert, oder hast Du Dir einen/mehrere Sparplan/-pläne gebastelt?

Diese Woche bekam ich zum Glück auch meinen Geldsegen aus dem Vollzug der lange erwarteten Aareal-Übernahme (wie bei Dir auch mit knapp 22% Gewinn). Damit konnte ich meine in letzter Zeit doch arg strapazierten Cash-Reserven auffüllen.

By the way: Wieviel Cash haltet Ihr denn so bei Eurem Broker vor? Ich „fühle mich wohl“ bei einem Betrag, der etwa 10% meines Depotvolumens ausmacht. Unter 10% fühle ich mich irgendwie „eingeengt“. Wie ist das bei Euch?

Schönes Wochenende!

blindes Huhn (Freitag, 09 Juni 2023 19:03)

Von unten nach oben:

Jup 10-15% je nachdem wie es auch ausgeht bleibt Reserve.

Ja ich weiß aber bei ETF habe ich die denke das jeder drop ein Kauf ist. Bei Aktien geht mir die Muffe das ich etwas übersehen habe und der Wert abtaucht. Nein all in sofort in den vanguard Developed World und EM. Kleinen Teil in wisdomtree Global Dividende growth und vaneck Dividend Leader.

Da fühle ich mich wirklich wohler, wohl wissend dass iv wahrscheinlich mit ETF schlechtere Performance bekomme. Dafür werde ich heute definitiv besser schlafen

Ratz (Samstag, 10 Juni 2023 09:59)

@blindes Huhn: Wenn du ruhiger schlafen kannst, hast du definitiv eine richtige Entscheidung getroffen !

@HighRoller: Ich halte keinen expliziten Cashpuffer für das Wertpapierdepot vor. Da ich stabile monatliche Einnahmen habe, reicht mir ein genereller Cashpuffer von ca. 1-2 Haushaltsmonatsausgaben. Sollten sich dann gute Kaufgelegenheiten ergeben, dann löse ich diesen Cashpuffer eben auf...bis zum Monatsersten ist ja dann nicht mehr soweit und da kann ich das Risiko schon ganz gut einschätzen. Wenn es richtig, richtig eng werden sollte, dann verkaufe ich halt ein paar Aktien, notfalls auch mit Verlust...das ist aber noch nie eingetreten :-)

Ddorfer (Samstag, 10 Juni 2023 10:19)

Moin Roller,

wir haben rund 10K als "Notgroschen" da liegen. Mögliche verpasste Aktienoccasionen zählen nicht als Notfall.

Für kurzfristig ganz wichtige Aktienkäufe stünden so um die 4-5K bereit.

Ansonsten gehts uns da wiem Ratz: Geld kommt regelmäßig rein, also keine gefühlte Notwendigkeit, 10% des Depots in bar auf Halde zu haben. Was das alleine an Opportunitätskosten wären.. weia.

Sonnige Grüße

Alexander (Samstag, 10 Juni 2023 10:47)

Moin,

wir haben am Tagesgeld 10k Notgroschen.

Für Aktienkäufe hebe ich nichts gesondert auf, a bisserl was liegt ja am Konto immer rum.

Das Depot ist eh bald fertig, dann kommen die Erträge auf das Girokonto und ich sehe weiter, was ich damit mache.

Grüße

HighRoller (Samstag, 10 Juni 2023 14:31)

Stimmt. Wenn man fast fertig ist mit seinem Depot oder Wertpapierkäufe eher nur selten tätigt, dann braucht man natürlich keine 10% Cash-Quote auf dem Verrechnungskonto. Das wird bei mir hoffentlich irgendwann auch mal nicht mehr ganz so wild sein wie im Moment. Obwohl ich ja eigentlich permanent nach Gelegenheiten Ausschau halte, um den ein oder anderen lahmen Gaul im Depot gegen ein besseres Zugpferd zu ersetzen.

Frank Krause (Montag, 12 Juni 2023)

@Alexander

Vielleicht als eine Anregung für die zeit nach Vervollständigung des Depots, bau Dir doch eine Festgeldleiter. Somit liegt das Geld nicht einfach nur herum, sondern kassiert Zinsen und Du hast nach einem Jahr direkt Zugriff auf den ersten angelegten Teil.

Deine Probleme hätte ich gerne ;-) Freue mich für Dich!

Alexander (Montag, 12 Juni 2023 17:36)

Hallo Frank,

Festgeld hat nur einen geringen Charme ;)

Vielleicht kaufe ich mir ein paar preferred Stocks und lege die in ein extra Depot.

Schwanken kaum im Wert, sind defacto täglich verfügbar und liefern auch 8%-10% Rendite (je nach Risikoneigung).

Vielleicht habe ich auch gar nichts übrig und gebe alles aus ^^

LG Alexander

Thomas (Montag, 12 Juni 2023 21:30)

@Alexander, warum hast Du dann preferred Stocks nicht schon früher gekauft, wenn die Erträge so toll sind?

Grüße

HighRoller (Dienstag, 13 Juni 2023 13:52)

@Alexander: Na, das ist nicht unbedingt gesagt, dass die preferred Shares kaum im Wert schwanken. Die haben zwar i.d.R. einen Liquidation Value von 25$, an dem sie sich halbwegs orientieren, können aber auch durchaus mal durchsacken bis auf 15$ oder sogar noch tiefer.

Da muss man halt drüberstehen und weiter in aller Ruhe seine fixen Dividenden kassieren bzw. die Gunst der Stunde nutzen und von vornherein nur "billige" preferred Shares kaufen, die ohnehin bereits mehr oder weniger tief unter 25$ notieren, so dass man damit von vornherein eine deutlich bessere persönliche DivR rausholt als die DivR, die auf dem Papier für 25$ draufsteht. Statt z.B. offiziellen 6% DivR sind´s dann halt persönliche 9% oder so ähnlich...

Alexander (Dienstag, 13 Juni 2023 17:53)

Hallo Thomas,

das "Problem" ist, dass die Preferred Stocks (PS) oftmals von Immobiliengesellschaften ausgegeben werden. Jedenfalls wäre es schwierig, ein ausgewogenes Depot zusammen zu stellen. Weiterhin haben die PS sehr oft eine Basis von 25 $, d. h., sie werden zu diesem Kurs zurückgenommen. Kein möglicher Kursgewinn als Inflationsausgleich und keine Dividendensteigerungen. Mein Depot hat aktuelle eine Anlagerendite von knapp 5% und ich gehe davon aus, dass diese langfristig weiter steigt und ich damit die statische Rendite überhole.

Hallo HighRoller,

das stimmt natürlich, besonders deutlich war das bei Corona zu sehen. EPR hätte man da mit 20% Rendite einsacken können. In normalen Zeiten haben die Firmen, deren PS deutlich unter 25 $ notieren oft Probleme und die Anleger wenig Vertrauen. Gibt natürlich auch welche, die über 25$ notieren. Wenn ich PS als Tagesgeldersatz nehme, sollten sie bei etwa 25$ liegen und ich in das Unternehmen rel. viel Vertrauen haben.

Grüße

HighRoller (Mittwoch, 14 Juni 2023 00:32)

@Alexander: Ja klar, das Unternehmen sollte selbstverständlich "OK" sein.

Und auch ganz wichtig: Die PS sollte handelbar sein beim Broker Deines Vertrauens. Das ist bei vielen attraktiven PS über deutsche Broker leider nicht der Fall.

Ddorfer (Mittwoch, 14 Juni 2023 07:55)

Moin zusammen,

Frage zu den PS: Drücken die ihre fixe Dividende planmäßig für eine vordefinierte Laufzeit ab (Quasi wie Anleihen) oder ändert die sich so normal/einfach wie Dividenden der Common Shares?

Beste Grüße

Johann (Mittwoch, 14 Juni 2023 09:32)

Moin,

Die Fixdividende von Preferred Shares kann ausgesetzt werden, wenn das Unternehmen Verluste erleidet. Bei den meisten PS muss die Dividende nachgeholt werden, wenn wieder Gewinn erzielt wird (der PS hat dann in der Regel den Zusatz cum im Titel.

Wird in Folge 140 des Podcasts von Luis Pazos nur bares ist wahres erklärt.

HighRoller (Mittwoch, 14 Juni 2023 09:41)

Ich achte bei der Auswahl immer auf die Eigenschaften „non-convertible“, „cumulative“ und „fixed rate“. Zusätzlich finde ich auch die Eigenschaft „perpetual“ noch ganz gut. Bis jetzt hatte ich zum Glück keine Zahlungsausfälle, aber ich bin ja auch erst seit etwa anderthalb Jahren in PS engagiert.

Von daher kann ich bis jetzt zumindest für mich behaupten: Ja, fixe Dividende, egal was mit den Common Shares los ist.

Ddorfer (Mittwoch, 14 Juni 2023 09:44)

@ #35 und # 36: Besten Dank!

Den Podcast werd ich mir mal raussuchen.

Erhöht wird die Dividende also am Ende einer vorab festgelegten Laufzeit?

Beste Grüße

HighRoller (Mittwoch, 14 Juni 2023 10:30)

@Ddorfer: Nein, da wird nichts erhöht. Das bleibt immer gleich. Außer man hat ein Papier mit "floating rate". Da kann sich die Dividende ändern. Wenn´s zudem eine "convertible" PS ist, dann kann sogar ein Tausch in die Common Shares erfolgen. Weil ich das alles aber nicht will, nehme ich immer nur „non-convertible“, „cumulative“, „fixed rate“ und "perpetual". Fertig ist der Lack.

Ddorfer (Mittwoch, 14 Juni 2023 14:12)

Besten Dank!

Guter Podcast!

Teilweise n bisserl holprig zu hören, aber inhaltlich gut gemacht. Also soweit ich das beurteilen kann.

Im Dezember kommen n paar Taler meiner Festgeldtreppe rein. Dann mal schauen.

Frage mich grad: Wenn man da 5% bekommt, dann bleiben 4 netto.

Also wenn man sich irgendwo billig Geld leihen könnte... ;-)

Höre grad den 160er Podcast mim Elsässer. Jut!

Beste Grüße

HighRoller (Mittwoch, 14 Juni 2023 15:12)

Ja, der Luis ist OK. Das Einzige, was mich an seinen Podcasts etwas nervt, ist sein permanentes Mikrofon-Geschmatze. Das müsste er sich mal irgendwie abgewöhnen.

Und wie bereits gesagt, es gilt auch bei PS die alte Kaufmanns-Regel:

"Im Einkauf liegt der Gewinn!"

Wenn Du bei Gelegenheit eine "gute" PS (weit?) unter 25$ ergattern kannst, dann hast Du nicht nur 5% sondern eher 10% DivR aufm Tacho.

Ddorfer (Mittwoch, 14 Juni 2023 15:38)

Bedankt!

Hats da "spezielle" Seiten, wer wo welche PS laufen hat oder "muss" ich da einfach mal Tante Gugel anwerfen?

Beste Grüße

HighRoller (Mittwoch, 14 Juni 2023 15:41)

Ich finde https://stockmarketmba.com/preferredstockscreener.php ganz gut. Ist zwar bzgl. der Kurse nicht immer aktuell, aber liefert schon mal eine Auswahl...

HighRoller (Mittwoch, 14 Juni 2023 15:43)

Upps, soeben sehe ich, dass diese Seite bald "aus gesundheitlichen Gründen" geschlossen wird. Schade...

Ddorfer (Mittwoch, 14 Juni 2023 16:06)

Hab grad gesehen, dass es sogar nen ETF auf variabel verzinste PS gibt.

Der drückt zur Zeit knapp 5 % ab.

Hmm...

Mahlzeit

HighRoller (Mittwoch, 14 Juni 2023 16:09)

Ja, es gibt viele Wege, die zum Ziel führen... :-)

Ebenso Mahlzeit

Alexander (Mittwoch, 14 Juni 2023 18:01)

Danke HighRoller, alles gut beantwortet :)

Ich kenne Luiz zum Glück persönlich und habe viel von ihm gelernt.

Hab momentan Probleme mit dem I-Net, daher nur kurze Antwort möglich :(

Grüße

HighRoller (Freitag, 16 Juni 2023 11:48)

@Alexander: Danke, immer wieder gerne :-)

Und wenn das so ist, dass Du Luis persönlich kennst:

Du kannst ihn ja mal bei Gelegenheit fragen, ob er ein "Mikrofon-Sprachtraining" absolvieren möchte wegen seinem Geschmatze? Dann würde ich seine Podcasts noch viel lieber hören :-)

Schönes Wochenende!

Kojak (Samstag, 17 Juni 2023 20:18)

@#46

Der Dativ ist dem Genitiv sein Tod…

HighRoller (Sonntag, 18 Juni 2023 11:18)

@47: jaaa... jaaa... wegen seines Geschmatzes. :-)

LowRoller (Montag, 19 Juni 2023 01:03)

#48: dein deutsch nix gut!?

Ddorfer (Montag, 19 Juni 2023 08:59)

@ Blingen im Forum: Keine Probleme.

MACHEN!

Beste Grüße

HighRoller (Montag, 19 Juni 2023 09:16)

@49: Ich Ober-Hesse. Mein Deutsch nix gut. :-)

Ddorfer (Montag, 19 Juni 2023 09:18)

Oh ... is sich HighRoller Aussengeländer.

Du gutes Deutsch!

blindes Huhn (Montag, 19 Juni 2023 09:39)

@Dusseldorfer

DANKE

Ddorfer (Montag, 19 Juni 2023 12:41)

Blingen?

Nicht dafür.

Lass dich da bitte nicht von irgendwelchen drittklassigen Finanzanalphabeten verunsichern.

Das Ergebnis der dt. Finanzkünste kannst dir ja in Ruhe zu Gemüte führen, wenn du dir mal das Medianvermögen in D anschaust. Irgendwo Platz 30 in der Welt. Knapp hinter Slowenien.

Der Luxemburger und Isländer als solches hat knapp 6 x so viel wie der Deutsche. Der Belgier gut das vierfache. Dänen und Schweizer das 3-fache. Holland, England, Frankreich und Norwegen gut das Doppelte.

Na ja... "Wir packen das"... oder so.

Beste Grüße

blindes Huhn (Montag, 19 Juni 2023 13:09)

Ddoofer?

keine Angst, bin so froh und hör auf dich als Profi. Wenn die Luxemburger und die Isländer es so machen mach ich mit.

Ddorfer (Montag, 19 Juni 2023 13:22)

Blingen,

wenn du brav auf mich hörst, dann machst schon verdammt viel richtig :-)

Lass dich nicht von meinem phantastischen Aussehen blenden und ablenken.

Ich hab auch richtig was drauf ;-)

Also auf der Waage auf JEDEN Fall.

GARANTIERT!

BlindesHuhn (Montag, 19 Juni 2023 14:51)

He was soll das? Wer nutzt hier meinen Namen? Was soll der Scheiß? Zu der Zeit arbeite ich!

Das ist ja unterste Schublade

HighRoller (Montag, 19 Juni 2023 15:08)

Ja, der Ddorfer hat einen Revue-Körper :-) Jetzt aber mal Spaß beiseite...

Wenn ich so einige dieser „Finfluencer“ auf Instagram, Youtube oder sonst wo sehe, dann schüttle ich nur noch mit dem Kopf. Die lassen sich feiern wie Angehörige der Groß-Finanz, sind aber in Wirklichkeit ganz arme Würstchen mit ganz kleinen Depots - falls sie überhaupt öffentlichen Einblick auf ihre Depots gewähren (meistens jedoch nicht - warum wohl?). Das Geld verdienen die nicht mit ihren mickrigen Anlagen, sondern mit den von anderen Kollegen bereits x-fach abgeschriebenen uralten Börsenweisheiten, Strategien und Analysen bzw. neuerdings sogar mit kruden Verschwörungstheorien, die offenbar noch mehr Klicks erzeugen. Die Follower von diesen Würstchen sind eigentlich genauso schlimm. Die merken nicht, welchen Hampelmännern/-frauen sie da auf den Leim gehen.

Ddorfer (Montag, 19 Juni 2023 15:55)

Blingen?

Mach dir da keine Platte.

Wenn du machst, was nicht sein darf, dann kommen da eben die Hirndillen unter den Steinen hervorgekrochen und stänkern.

Weißt doch: Mitleid bekommst geschenkt, Neid musst dir erarbeiten.

Bist also auf dem richtigen Weg.

Beste Grüße

Tommy (Montag, 19 Juni 2023 16:08)

Ladys und Gentlemänner, nun erfolgt die nächste Aufführung zum gleichen Thema von Hacky und seinen Freunden!

Laaangweilig!

Bernardo (Donnerstag, 22 Juni 2023 11:39)

Wer ist denn der Hacky?

Tommy (Donnerstag, 22 Juni 2023 13:53)

# 61

hallo, Hacky ist der Kater meiner Kollegin.

Marco (Freitag, 23 Juni 2023 08:19)

Hallo zusammen, was haltet ihr im Moment vom japanischen Markt ? Auf den ersten blick scheint es mir so, als wenn man da noch am ehesten verhältnismäßig günstige Aktien kaufen kann.

Kojak (Freitag, 23 Juni 2023 09:24)

@#62

Hacky ist definitiv ein Specht und kein Kater!

Tommy (Freitag, 23 Juni 2023 11:24)

Nur zur Info: Tommy in #62 ist nicht das Original sondern aus dem hier aktiven Troll-Verein unter einheitlicher Leitung.

Thilo (Donnerstag, 31 August 2023 10:41)

Was hat denn bitteschön die Diskussion um einen "Hacky", egal ob Specht oder Kater in einem Finanzblog zu suchen. Werde trotzdem hier weiterlesen, aber solche Kommentare verschwenden die Zeit von interessierten Lesern.

Schöne Grüße

Tommy (Freitag, 01 September 2023 11:58)

Du (Thilo) bist zwei Monate zu spät.

Thilo (Samstag, 02 September 2023 14:25)

Wieso? Da ich neu bin, lese ich mir halt auch ein paar alte Beiträge durch. Wenns dir nicht passt, dann überlies einfach die Kommentare. Danke!

Tommy (Dienstag, 05 September 2023 11:51)

Psst, ganz ruhig. Beteilige dich bitte konstruktiv. Danke

Thilo (Mittwoch, 06 September 2023 10:44)

Deine Beiträge sind auch nicht sehr konstruktiv und auch nicht lustig.

Tommy (Mittwoch, 06 September 2023 15:41)

Wie ich sehe, liest du hier nur einmal am Tag. Du musst etwas mehr tempo machen, um dich aus der Masse hervorzuheben. Also dann bis morgen. Schlaf gut.

Thilo (Mittwoch, 06 September 2023 18:32)

Da bin ich. Also ich investiere eigentlich lieber in ETF. Denn gerade die Dividenden ETF umfassen meist eine kleinere Anzahl an Werten. Dazu sind ETF intransparenter bezüglich ihres „inneren Wertes“. Es bleiben ja am Ende auch nur die Werte mit einer entsprechenden Marktkapitalisierung für die ETFs, ansonsten würde es ja große Verwerfungen geben. Befeuert auch durch die Beliebtheit der MSCI World ETFs halte ich das Depot lieber mit wenigen Titeln.

LoserLars (Donnerstag, 07 September 2023 08:17)

Einen alten Blog aufzumachen ist vielleicht nicht so gut, aber sei es drum

Der ETF-Ansatz ist schmerzfreier aber der Ansatz in Einzelaktien erlaubt ja auch Schnäppchen zu machen, ich kann ja Einzelaktien auch zu verschiedenen Zeiten erwerben. Ich finde es nach wie vor wenig sinnvoll, Gewinne zu realisieren, auf die dann Steuern anfallen, um ein Dividendenportfolio ständig zu erweitern (oder erweitern zu müssen). Bei ETFs kann ich immer nur ein komplettes Paket erwerben und der innere Wert ist nicht transparent. Aber jeder kann sich das aussuchen, womit er ruhig schlafen kann.

Es gibt Unterschiede, um die man wissen muss und entscheiden muss jeder für sich alleine, welchen Weg er einschlägt.

Was ist mit der Liquidität von ETF? Oder auch bei Aktien mit geringerem Handelsvolumen? Du kannst auch beide Ansätze fahren. Daraus folgende positive Diversifikationseffekte halte ich aber für äußerst gering, zumal man immer erst hinterher weiß, welches der beiden Portfolios in welchem Zeitraum eine bessere Performance erzielt hätte, welche Unternehmen gegebenenfalls pleite gegangen sind etc. etc. Z.B. Alexander ist es nicht so wichtig, genau die Marktrendite zu erzielen. Ihm sind planbare, langfristig steigende Ausschüttungen bei angemessener Risikodiversifizierung wichtiger, auch wenn einige Unternehmen in Schieflage sind, bzw. geraten werden. Das geht mir genauso. Letztlich ist es auch vollkommen Wurst, ob man irgendwann mit 2 Mio. oder mit 2,2 Mio. im Depot den Löffel abgibt. Also mit anderen Worten, ob man genau die Marktrendite erzielt oder etwas schlechter abgeschnitten hat.

Deshalb muss jeder für sich zufrieden sein.

Thilo (Donnerstag, 07 September 2023 14:51)

Das sehe ich so ähnlich. Und wenn der ETF gestiegen ist kann ich ja jederzeit diesen ganz oder anteilig verkaufen und in die Einzelwerte umschichten um mir die regelmäßige Dividende zu holen. Denn wenn eins steigt oder fällt, fällt oder steigt das andere ja auch, da viele Positionen übereinstimmen.

Thommy (Freitag, 08 September 2023 10:25)

Und was machst du, wenn der ETF nicht gestiegen ist? Dann musst du noch si gut wie jedes Jahr die Vorabpauschale zahlen und wirst schon im vorhinein bestraft. Es wird etwas versteuert, was noch gar nichts erwirtschaftet hat. Es sei denn du verkaufst am 31.12. und kaufst am 02.01 wieder zurück. Aber dann hast du halt den Verlust durch den Spread. Das bringt einen zum Jahreswechsel in ein Gefühlschaos. Jetzt erstmal ins Wochenende.

Thilo (Freitag, 08 September 2023 22:46)

ich sehe da eher mehr Nachteile beim Kauf von ETF. Wie alle Anlageklassen haben natürlich auch ETFs ein paar Nachteile. Allerdings sind diese im Vergleich zu anderen Formen der Geldanlage nicht so leicht überschaubar und lassen sich teilweise sogar vom Anleger selbst kaum beeinflussen.

Einige dieser Risiken oder Nachteile lassen sich durch die Auswahl der ETFs mehr oder weniger nicht beeinflussen. Wer nicht in Swap-ETFs bzw. synthetische ETFs investiert, geht ein Kontrahentenrisiko ein. Das Wechselkursrisiko ist auch ein Faktor, Auch Kursschwankungen sind manchmal problematisch, wenn du nicht bei jeder negativen Wertentwicklung direkt deine Anteile verkaufen musst...Ich sehe da mehr Potential bei Einzelwerten. Gruß nach oben.

Thommy (Montag, 11 September 2023 12:43)

gut gebellt, kleiner Rebell. EtF sind für mich nicht so zielführend. trotz der Diversification oder gerade deswagen ist die Gesamtrendite bei den meisten doch mau. Falls ich in etwas breit gestreutem investiere, dann eher in irgend einen Swapper auf den Dow oder Russel. Die sind fast immer negativ und du hast die Möglichkeit den breiten Markt an ETF zu schlagen.

Linda (Dienstag, 12 September 2023 11:38)

ich weiß nicht, warum hier soviel rumdiskutiert wird. Schaut euch die Vorteile von ETF an:

breit gestreut in Märkte investieren.

kostengünstig

geringe laufende Gebühren.

flexibel jederzeit an der Börse handelbar.

sicher da in Aktien investiert und somit nicht in irgendwelche Zockerbuden

transparent und bekannt.

Indexstrategien sind nachhaltig günstig verfügbar.

Mehr gibt es nicht zu sagen.

Thilo (Dienstag, 12 September 2023 21:07)

ob ich mir einen ETF zulege, oder denselben in Aktien nachbilde hat das gleiche Ergebnis und ich kann mich von den Loosern schneller trennen. Das würde meiner Meinung nach für das Investment in Einzelaktien sprechen, was ich persönlich auch bevorzuge.

Linda (Mittwoch, 13 September 2023 08:15)

Genauso gut wie ETF sind in meiner Meinung nach aktiv gemanagte Fonds.

ETFs werden oft von Spekulanten dazu verwendet werden, schnell und günstig an kurzfristigen Trends teilhaben zu können. So mehr schreibe ich dazu in diesem etwas "alten Thread" nicht mehr. Stellt eure Fragen in aktuellen Threads.

Tommy (Mittwoch, 13 September 2023 13:20)

Dem ist nichts mehr hinzuzufügen.

Blau & Weiß (Donnerstag, 14 September 2023 08:11)

Das uralte Thema, was ist besser ETF oder Einzelwerte. Ich sehe das wie Linda, lieber was nehmen, was von Leuten gemanagt und beurteilt wird, als sich als Laienanleger mit Einzelwerten herumschlagen. Nur weil man vielleicht ein Jahr lang irgendeine Börsenzeitung abonniert hat, ist man noch lange kein Aktienstratege.

Guten Morgen.

Ddorfer (Donnerstag, 14 September 2023 14:28)

Mahlzeit,

Mensch was wird hier rumgegraben, ist ja wie auf der Baustelle bei Opa Huber.

Lange Rede - kein Sinn: Thesen ohne Argumente werden oft vorgetragen, wenn es keine vernünftigen Argumente gibt. Also gilt oft: These ohne Argument= Geistiger Sondermüll.

Kaffee Grüße

Ddorfer (Donnerstag, 14 September 2023 14:48)

Mal was konstruktives beitragen

Hab grad gesehen, dass es sogar nen ETF mit hohen Divis gibt, aber dafür müsst ihr mal in nen aktuelleren Beitrag reingucken.

Lesen bildet.

Sonnige Hoffnung für euch

Thilo (Freitag, 15 September 2023 10:24)

Danke für deine immer wieder lesenswerten Beiträge ---Ironiemodus aus.

Da hast du aber lange gebraucht zwischen deinen beiden letzten Beiträgen. Exakt 20 Minuten. Hast du dir da nen Timer gestellt oder hat die Neuronenverknüpfung so lange gedauert?

Pan (Freitag, 15 September 2023 11:32)

Zum wiederholten Mal fällt mir auf, das in diesem Blog wenig auf die Ausschüttungsrenditen von ETF eingegangen wird im Vergleich zu Einzelwerten. Ich halte dies für eine verkürzte Sichtweise. Natürlich ist es legitim die Ausschüttungsrenditen von ETF aus dem Verhältnis Ausschüttung zu aktuellem Anteilspreis abzuleiten. Dann aber bitte bei den Einzelwerten auch aus dem Verhältnis Dividende zu aktuellem Kurswert um eine Vergleichbarkeit herzustellen. Dann erlebt man schon Überraschungen.

Manchmal ist allerdings die persönliche Dividendenrendite deutlich höher, aufgrund niedrigerer Einstiegskurse. Selbstredend muss dies dann aber auch für ETF-Anleger gelten, welche zu niedrigeren Anteilspreisen eingestiegen sind. Da ist man dann mitunter bei höheren Ausschüttungsrenditen.

Das sollte man dann aus langer Sicht mit einfließen lassen.

Grüße aus dem Harz

Johann (Sonntag, 17 September 2023 14:31)

Die Ausschüttungsrendite kann etwas zurückstehen in meinen Augen.

Die Performance an der Börse besteht immer aus Kursentwicklung und Dividende.

Für mich stellt es sich so dar, dass das angesparte Aktienvermögen plus die gesamten Ertragsmöglichkeiten der Börse die wichtigste Komponente ist.

Linda (Dienstag, 26 September 2023 13:56)

Schaut euch mal Indexfonds an.

Indexfonds sind Investmentfonds, die einen bestimmten Börsenindex (z. B. DAX, Dow Jones Industrial Average) möglichst exakt nachbilden. Um das zu erreichen, investieren die Fonds zum Beispiel in die dem Index zugrunde liegenden Wertpapiere im gleichen Verhältnis wie der Index. Ist eine interessante Beimischung zu den üblichen Verdächtigen und ggf. auch ausschüttend.