Sparquote und Cash

Diesen Monat habe ich 4.000 € gespart, die Dividendeneinnahmen lagen bei 1.018 € netto.

Die Investitionen beliefen sich auf 11.632 €. Für weitere Käufe stehen mir 27.300 € zur Verfügung.

Dividenden

Ich erhielt Dividendenzahlungen mit einer Summe von 1.018,57 €.

Im Vergleich zum September 2020 (799,98 €) ist das eine Steigerung um 218,59 € oder 27,32 %.

Die Dividendeneinnahmen 2021 liegen bei 8.389,21 €.

Die Zahlungen kamen von:

Aktienkäufe

Ich habe 4 Käufe durchgeführt und die Investitionssumme stieg auf 375.607,71 €.

Depotentwicklung

Die Depotentwicklung ist für mich nicht sonderlich wichtig, zumal sie durch die ständigen Zukäufe noch verfälscht wird. Weiterhin kommt es darauf an, wann ich in mein Depot schaue und welcher Börsenplatz von OnVista zur Kursversorgung herangezogen wird. Man kann aber dennoch eine allgemeine Entwicklung ablesen und letztendlich kommt es auf ein paar Euro nicht an.

Im Vergleich zum Vormonat hat das Depot etwas verloren.

Insgesamt ist das Depot mit 24,57 % bzw. 91.500 € im Plus.

Planung nächstes Monat

Im Oktober plane ich 5 Nachkäufe, da wir 5 Freitage haben und ich durch mein durchschnittliches Guthaben 5 Freebuys habe, passt das ganz gut. Die Dividendeneinnahmen sollten um 950 € liegen.

Was war sonst noch?

Spendier mir einen Kaffee

Nachdem ich mehrere Optionen geprüft habe, bin ich zum Entschluss gekommen, dass ich das ganz normal unter PayPal laufen lasse. Es ist kein Drittanbieter involviert und niemand braucht zusätzlich seine Daten bei diesen hinterlegen. Man weiß ja nie was damit passiert und Datenschutz ist mir soweit ich es beeinflussen kann wichtig. Damit sollte das Thema "erledigt" sein.

EPR Properties

Nachdem EPR die Dividendenzahlungen wieder aufgenommen, gehe ich davon aus, dass sich das das Management gut überlegt hat und die Dividende langfristig gesichert ist. Daher kaufte ich 100 Aktien und konnte so mein Ziel von 10k Investition in dieser Position erreichen. Jetzt heisst es, die nächsten Jahre Monat für Monat rd. 35 € Dividende kassieren.

ETP Awards 2021

In meinem US-Depot habe ich überwiegend Einzelaktien, jedoch weiß ich von vielen Lesern, dass sie auch ETFs in Ihren Depots haben und ein gewisses Interesse an dieser Anlagemöglichkeit gegeben ist.

Nachdem ich selber das extraETF Magazin lese, mit der Börse Stuttgart Kontakt hatte und ich mein Depot bei Onvista führe, komme ich der Bitte nach, auf den ETP Award 2021 hinzuweisen, zumal einige kostenfreie Webinare angeboten werden:

Auch in diesem Jahr wird der Branchenpreis von extraETF in Zusammenarbeit mit der Börse Stuttgart vergeben – und zwar in einer extraETF-Themenwoche.

Am 12. November 2021 werden zum dreizehnten Mal die ETP-Awards vergeben und die Leistung der ETP-Branche gewürdigt. Die Erfolge der ETP-Branche werden an fünf Tagen gefeiert – digital und über ganz Deutschland verteilt. Das Extra-Magazin veranstaltet in Zusammen-arbeit mit der Börse Stuttgart vom 8. November bis 12. November 2021 die digitale extraETF-Themenwoche.

Hier werden kostenfreie Webinare zum Thema „Erfolgreiche Geldanlage mit ETFs“ angeboten und als Referenten sind Finanzexperten wie Christian W. Röhl, Dr. Gerd Kommer, Dr. Andreas Beck und viele mehr eingeladen. Weitere Informationen zur extraETF-Themenwoche sowie Anmeldemöglichkeiten zu den Webinaren und allen weiteren Veranstaltungen sind unter www.etp-award.de/themenwoche zu finden.

Wie werden die Gewinner ermittelt?

Über die Sieger entscheidet eine fachkundige Jury sowie die Teilnehmenden einer groß angelegten Online-Umfrage. Die rund 30-köpfige Fachjury besteht aus Vermögensverwaltern, Banken, Direktbanken, Honorarberatern, Market-Makern, Anlegerschützern und Finanzredakteuren und sorgt für Beurteilung der Produkte und Emittenten. Als besondere Auszeichnung gilt bei den Anbietern der Publikumspreis, der direkt durch die Community im Rahmen einer Online-Umfrage ermittelt wird.

Die Kategorien:

Ausgezeichnet werden die „ETF-Anbieter des Jahres“ sowie die Branchenbesten hinsichtlich „Kosten“, „Service“ und „Angebot“. In diesem Jahr neu hinzugekommen sind die Anbieter-Auszeichnungen für die besten „Nachhaltigkeits-ETFs“ und „Themen-ETFs“.

Neben Anbietern werden auch Produkte geehrt. Überzeugt ein Produkt sowohl die Jury als auch beim Publikumsvoting in den Kriterien Kosten, Service und Angebot, wird es zum „ETF des Jahres“ gekürt.

Vom 22. September bis 22. Oktober 2021 findet die Online-Umfrage für die Publikumspreise statt. Die Teilnahme ist über https://de.extraetf.com/go/etpaward2021 möglich. Unter allen Teilnehmenden werden ein iPhone 12, fünf Onlinekurse „Finanziell wachsen – Die Schule der Märkte“ sowie zehn extraETF Jahresabonnements verlost.

Michael Obb. (Donnerstag, 30 September 2021 17:59)

Hallo Alexander,

wow! Das ist schon eine Hammer-Entwicklung bei deinen Dividenden! Ist eine Freude (und Motivation), zu sehen, wie deine Strategie Früchte trägt. Wünsche dir weiter viel Erfolg!

LG

Michael Obb.

Chris (Freitag, 01 Oktober 2021 01:12)

Hi Alexander,

erneut die 1.000 Euro Marke hinter dir gelassen. Dafür gratuliere ich dir ganz herzlich. Kontinuität und Ausdauer sind das A und O...das sieht man ganz gut bei dir. Der Erfolg bzw. das gewünschte Ergebnis kommt dann von ganz allein.

ERP Properties habe ich mir auch auf die Watchlist geschrieben. Die gleichen Gedanken mit der Dividende hatte ich auch. Das wird vom Management aus schon gut überlegt sein. Das Problem ist vor lauter Watchlist nur immer, was ist dann der richtige Kauf, weil die Auswahl doch immer wieder größer wird...aber das sind Luxusprobleme :-)

Weiterhin viel Erfolg und danke fürs Teilen.

Viele Grüße

Chris

Patrick (Freitag, 01 Oktober 2021 09:49)

Hallo Alexander,

wieder liegst du über der 1000€-Marke. Das ist wirklich beeindruckend.

Ich überlege auch EPR wieder in mein Depot aufzunehmen. Die monatlichen Dividendenzahlungen sind einfach eine psychologisch interessante Sache.

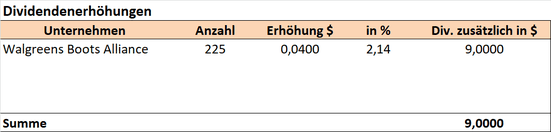

Die zukünftigen Dividendenerhöhungen für September fallen recht gering aus. Allerdings hattest du im Vorfeld recht starke Monate.

Weiterhin alles Gute!

Gruß Patrick

Georg G. (Freitag, 01 Oktober 2021 14:17)

Hallo Alexander,

ich verfolge deinen Blog von Anfang an und bin damals durch den Dividendensammler auf deine Seite gestoßen. Dein Depot hat sich mittlerweile wirklich grandios entwickelt, dafür herzlichen Glückwunsch.

Ich wende mich jetzt jedoch auch wegen eines Problems an dich und deine Leser. Es geht um eine Firmenabspaltung, einen sogenannten Spin off. So etwas kommt in der nächsten Zeit auf dein Depot mit IBM oder AT&T ebenfalls zu.

Vielleicht könnte mir hier jemand weiterhelfen.

Vor ca. 10 Jahren habe ich 300 Vivendi-Aktien aus Frankreich gekauft. Von dieser Firma wurde jetzt am 21. September die Universal Music Group (UMG) abgespalten. In den Medien wurde die Abspaltung als der größte Börsengang Europas in diesem Jahr und ein toller Erfolg für die Vivendi-Aktionäre gelobt.

Die ganze Aktion hat sich für mich bisher eher zu einem Fiasko entwickelt.

Meine Depotbank hat die Abspaltung als Stockdividende für Vivendi-Aktionäre eingestuft und jede UMG-Aktie mit 24,67 EUR bewertet, obwohl der IPO-Preis am 21.9.2021 mit 18,50 EUR festgelegt wurde. Von den 24,67 EUR pro Aktie wurden 24,51% Kapitalertragsteuer + Soli und KiSt berechnet. Dadurch wurden insgesamt über 2000 EUR Abgeltungssteuer vom Depotkonto abgebucht. Die französische Quellensteuer wurde bisher noch nicht erhoben.

Die 300 UMG-Aktien wurden mit 0,00 EUR in mein Depot eingebucht. Bei einem Verkauf der UMG-Aktien müsste ich für den gesamten Betrag nochmals die Abgeltungssteuer bezahlen. Der Kurs pro Vivendi-Aktie ist im Gegenzug um über 20 EUR gefallen.

Meine Depotbank kann mir bisher nichts genaueres sagen.

Liegt hier ein Fehler der Depotbank vor?

Hat einer deiner Leser ebenfalls diese Aktien im Depot?

Ich wäre sehr dankbar für eine Information von anderen Vivendi-Aktionären, wie bei ihnen die UMG-Abspaltung von ihrer Depotbank berechnet wurde (Bewertungskurs und Steuerberechnung pro Aktie).

Viele Grüße

Georg G.

hansi (Freitag, 01 Oktober 2021 21:33)

moin georg, darf man fragen, wie der name deiner depotbank ist? danke und ein schönes wochenende

Delura (Jürgen) (Samstag, 02 Oktober 2021 08:17)

Moin Alexander,

super - Du hast den 1.000€ Bock mehr oder weniger dauerhaft umgestossen, ich arbeite z.Zt. daran. Bei mir waren es im September 849€ was einem Plus von 24,5% gg. Vorjahr bedeutet. Hauptursache war bei mir aber die Widereinsetzung der TJX Dividende - na ja man freut sich trotzdem.

Gestern habe ich AbbVie nachgekauft, letzten Monat Coca-Cola und nächsten Monat wahrscheinlich wieder Amgen - hört sich nach einem Plan an.

Weiter so und Glück Auf an alle Dividendenaktionäre !

Oliver (Samstag, 02 Oktober 2021 10:20)

Hallo Alexander,

es ist wie mit allen Meilensteinen: Hat man ihn erreicht, wird er schnell zur Routine. Glückwunsch zu den 1.000 EURO monatlicher Auszahlung, das ist ein großer Meilenstein.

Letztendlich trimmst Du dein Depot sowieso auf maximale Auszahlungen, wie ich an deinen Umschichtungen gesehen habe. Ist auch OK, deine Sparphase ist ja nicht mehr ewig. Ich denke, Du hast deine anfänglichen Ziele bereits jetzt übererfüllt und wirst beim Wechsel auf Auszahlungsphase noch besser da stehen. An dem Depot sieht man, dass die anfänglichen Betrachtungen eher zu pessimistisch sind ggü. das was nach Jahren rauskommt. War bei mir auch so.

Im Grunde hast Du schon fertig. Ist doch nicht das schlechteste.

@Georg:

Ich würde dir eine andere Depotbank und einen Steuerberater empfehlen. Wahrscheinlich wirst Du in der Steuererklärung den Kapitalanlageteil mit abgeben müssen für den Ausgleich.

Französische Aktien wie so einige aus anderen Ländern habe ich wegen der komplizierten Steuerthematik bewusst ausgeschlossen. Es gibt in den Ländern durchaus interessante Firmen, aber insgesamt gibt es in steuerunproblematischen Ländern so viele gute AGs, dass man darauf verzichten kann.

Grüße Oliver

Dividende-um-Dividende (Samstag, 02 Oktober 2021 12:42)

Hallo Alexander,

Glückwunsch zum erneuten Erreichen der 1.000 € Schallmauer an Dividenden pro Monat und besonders zu der starken Steigerungsrate von 27%.

Der September war auch bei mir ein guter Monat mit ca. 800 € an Dividendeneinnahmen (ein Wert fehlt mit der Zahlung noch). Die vielen Investitionen in 2020 und 2021 machen sich so langsam bemerkbar.

Bei deinen Käufen gefallen mir Crown Castle und EPR Properties besonders. CCI hat einfach ein sehr solides Geschäftsmodell und durch die fortschreitende Digitalisierung werden Funkmasten immer wichtiger. Hab sie noch nicht im Depot, aber auf der Watchlist. Im Freizeitsektor gefällt mir neben EPR auch noch VICI Properties (Casino REIT). Die Rendite liegt bei ca. 5%.

Ansonsten habe ich aktuell Pfizer, Broadcom, Medical Properties Trust, Verizon, Prudential Financial, Algonquin Power & Utilities, W.P. Carey, Realty Income, IBM auf der Kaufliste.

Bei deutschen Werten sind es BASF, Deutsche Telekom, Allianz und Munich Re. - Mal sehen wann sich das alles realisieren lässt, Cash ist jedenfalls bei mir (noch) endlich :-).

Viele Grüße,

Susanne

Alexander (Samstag, 02 Oktober 2021 15:11)

Hallo Michael,

danke, es wird langsam :)

Hallo Chris,

ja - das leidige Thema Watchlist. Die wird länger und länger und....

Mir langen die Depotwerte, sonst wird es mir zu viel. Man könnte sich auch 200 Werte ins Depot legen, da muss man sich praktisch kaum noch kümmern. Sollte ein Wert die Dividende streichen, verkaufen und gut ist.

Hallo Patrick,

die Dividendenerhöhungen sind auf das Jahr sehr ungleichmäßig verteilt. Spannend ist das Gesamtergebnis und was es ungefähr prozentual ausmacht. Die Inflationsrate, wie auch immer sie angesetzt wird, möchte ich schon ausgleichen.

Hallo Georg,

deutsche Banken verstehen Spin Offs leider nicht und die Banksoftware kann damit nicht umgehen. Hier kann man nur telefonieren bzw. Mails schreiben und versuchen, denen die Problematik zu erklären.

Ich hatte leider schon eine ähnliche Erfahrung gemacht, aber die Bank davon überzeugen können, die neuen Aktien zu dem Preis einzubuchen, der als Steuergrundlage galt. Wenn man vorsichtig ist, verkauft man am Besten ein paar Tage vorher die Muttergesellschaft und kauft sie nach dem Spin Off zurück. Natürlich nur, wenn man sie weiterhin halten will. Bei AT&T und IBM warte ich ab. Sollte es da auch wieder Probleme geben, werde ich künftig vorher verkaufen. Es scheint, dass es da keine genauen Regeln gibt und jede Bank es so macht, wie sie meint. Leider scheinen die Angestellten keine Ahnung von der Materie zu haben. Letztlich ist es kein Geschenk, sondern eine Aufspaltung eines Konzerns, hier dürften gar keine Steuern anfallen.

Hallo hansi,

mein Depot läuft über Onvista.

Hallo Jürgen,

guter Plan :)

Es werden noch einige Monate unter 1.000 € folgen, aber tendenziell sollte nächstes Jahr die überwiegende Mehrheit über 1.000 € liegen. Die Nachkäufe müssen sich irgendwann bezahlt machen :)

Hallo Oliver,

ja - ich war viel zu vorsichtig mit meinen Annahmen. So ganz auf Auszahlung trimme ich nicht, dann müsste ich komplett umschichten. 10% Rendite sind möglich, allerdings kaum Wachstum. So versuche ich etwas zu optimieren und das Wachstum nicht ganz zu vernachlässigen.

Hallo Susanne,

schau dir mal bei den deutschen Werten E.ON an (falls du die noch nicht hast). Hat meine Frau angefangen zu kaufen ;)

@ all

Gestern15 Ilinois Tool Works nachgekauft

Roberto (Sonntag, 03 Oktober 2021 19:49)

Hallo Georg,

Alexander hat Recht. Im Zweifelsfall sollte man die Position vor dem Spin-Off verkaufen und beide Werte oder auch nur die Muttergesellschaft nach der Abspaltung wieder zurückkaufen.

Habe hier auch schon schlechte Erfahrungen machen müssen. Bei der Abspaltung von Hewlett Packard Enterprise aus dem HP-Konzern wurde 2015 die Neueinbuchung HPE vom Fiskus auch als "Geschenk" eingestuft und mit der vollen Kapitalertragssteuer belastet, obwohl durch den Spin-Off in der Summe kein Mehrwert entstanden ist. Besonders bitter war zudem, dass der Bestandsschutz von HP (da vor 2009 erworben) nicht auf die neue Gesellschaft übergegangen ist und sich somit ein Teil des Bestandsschutzes in Luft aufgelöst hat.

Deshalb ist es so wichtig, sein Depot nicht dem Selbstlauf zu überlassen, sondern alle Entwicklungen sowie Übernahmen und Abspaltungen genau im Auge zu behalten. Das Wort "Verkaufen" kommt in meinem Wortschatz eigentlich nicht vor, aber wenn die steuerliche Situation vor einem Spin-Off unklar ist sollte man im Zweifel kurz vor der Abspaltung liquidieren und danach zurückkaufen. Sonst gibt es gegebenenfalls ein böses Erwachen.

Bei der Abspaltung von Red Hat (Cloud-Sparte) aus dem IBM-Konzern noch in diesem Jahr gibt es aktuell noch keine Info zur steuerlichen Gestaltung und ich befürchte, dass der Fiskus entgegen jeder Logik wieder beide Hände aufhält. Das tut er bei US-Firmen im Übrigen sehr gerne. Prominente Beispiele sind Ebay/ PayPal, Google/ Alphabet, HP/ Hewlett Packard Enterprise ...

Anders sieht es bei deutschen Firmen aus. Bei Siemens war bereits Monate vor dem Spin-Off der Tochter Siemens Energy klar, dass die Abspaltung steuerneutral erfolgt. Gleiches gilt für die Abspaltung von Daimler Truck aus dem Mutterkonzern im Dezember 2021. Hier kann man bereits jetzt im Abspaltungsbericht transparent nachlesen, dass private Investoren mit einem Eigenanteil von weniger als 1 Prozent der ausstehenden Aktien nicht zur Kasse gebeten werden und auch der Bestandsschutz (falls vor 2009 erworben) auf die neue Gesellschaft übergeht.

Gruß Roberto

Roberto (Sonntag, 03 Oktober 2021 19:59)

Hallo Georg,

hab ich noch vergessen: Von Unternehmen aus Ländern mit einem komplizierten Steuersystem bzw. wo man viel Zeit und Nerven investieren muss, um sich die Quellensteuer zurückzuholen, lasse ich lieber die Finger. Dazu zählen für mich Frankreich, Norwegen und die Schweiz. Die Ausnahme habe ich hier nur bei Irland und Taiwan gemacht. Firmen wie Medtronic und Seagate Technology (beide mit Firmensitz in Irland) sowie Taiwan Semiconductor (Taiwan) sind zu gut, um sie ignorieren zu können. Hier verzichte ich einfach auf eine Erstattung der Quellensteuer.

Gruß Roberto

David (Sonntag, 03 Oktober 2021 22:04)

Da bin ich mal bei IBM und AT&T gespannt :o) . Hatte mich eigentlich schon gefreut auf beide. Falls wer dann vorher Infos hat darf er sie gerne posten.

LG

David

Christian (Dienstag, 05 Oktober 2021 08:56)

Hey Alex, erstmal danke für deinen Blog. Er gehört zu meinen Lieblingsmotivationsblogs (schweres Wort).

Mit deiner Aussage oben hast du mich jetzt aber neugierig gemacht. 10% Rendite sind möglich? Aber nur auf lange Sicht > 7Jahr gesehen, oder wie meinst du das?

Viele Grüße, Christian

Mrtott.blogspot.com (Dienstag, 05 Oktober 2021 11:57)

Hallo Alexander,

Glückwunsch zur erneuten Vierstelligkeit, Wahnsinn!

EPR ist glaube ich ein guter Zeitpunkt für einen Nachkauf, da ich auch davon ausgehe, dass die Dividende schrittweise wieder das alte Niveau von vor Corona erreichen werden.

Dir weiterhin viel Erfolg beim Investieren.

Viele Grüße,

MrTott (Chris)

Alexander (Dienstag, 05 Oktober 2021 17:14)

Hallo Christian,

es gibt entsprechende ETFs, die 10% und mehr ausschütten. Man muss sich mit dieser Art Investition auseinander setzen und sich einarbeiten. Im Schnitt kommt da auf ein Portfolio von etwa 10%. Braucht man die Erträge jetzt, weil man z. B. Rentner ist, dann ist das interessant. Hat man noch länger Zeit, dann ist man mit Wachstum besser aufgehoben.

Einige Beispiele (Börsenkürzel):

AWP, RA, EIT.UN, DFN, RQI, EXD, NCV, JRI, ENS

Viel Spass beim Forschen :)

Hallo Chris,

danke, aber es werden noch einige Monate unter 1.000 € folgen bis ich durchgehend die Mauer eingerissen habe. Aber damit kann ich leben :)

Viele Grüße

Alexander

-R- (Dienstag, 05 Oktober 2021 21:57)

Hallo zusammen,

mit den 10% Ausschüttung sind m.E. CEF gemeint. Diese haben i.d.R. regelmäßige konstante Ausschüttungen auf solch hohem Niveau. Die Ausschüttung ist aber nur so hoch, da sich diese zum Teil aus Kapitalrückführungen (Teilverkäufen) zusammensetzt. In der Verbrauchsphase könnte man das theoretisch auch durch Teilverkäufe normaler thesaurierender ETF-Bestände erreichen. Bei CEF hat man dafür regelmäßige hohe Cash Flows, ohne sich Gedanken um das Timing machen zu müssen. Das übernimmt das aktive Fondsmanagement, lässt es sich aber auch bezahlen.

Bei längerem Zeithorizont machen in der Ansparphase aber wahrscheinlich kostengünstige thesaurierende ETF mehr Sinn, bei frühen regelmäßigen Kapitalrückführungen kann sich kein Zinseszinseffekt entfalten. Ich jedenfalls habe als Beimischung mal einen ersten CEF ins Depot aufgenommen, um Erfahrungen mit dieser Assetklasse zu sammeln (inkl. steuerlicher Behandlung). Ein signifikanter Ausbau wäre für mich aber erst später eine Option, wenn ich die regelmäßigen Ausschüttungen zwecks Verbrauch maximieren will.

Grüße.

-R-

Alexander (Mittwoch, 06 Oktober 2021 17:19)

Hallo -R-,

ja - überwiegend CEF. Da man die meisten steuerlich nicht bei deutschen Brokern bekommt, muss man sich einen ausländischen suchen, wobei Lynx und Banx hier anscheinend ganz gut sind. Die Steuer muss man selber machen, ist aber mit der Anlage KAP kein Hexenwerk.

Grüße

Alexander (Samstag, 09 Oktober 2021 10:34)

Freitags 60 Archer-Daniels Midland gekauft und damit 10k in diese Position investiert, somit ist hier mein Investitionsziel erfüllt.

Mathias (Montag, 11 Oktober 2021 18:50)

1.000€ Netto Dividende ist doch super! Bei geringen Lebenshaltungskosten und einer abbezahlten Immobilie hast du damit doch schon die Finanzielle Freiheit erreicht. Zeit für einen Teilzeitjob oder sogar noch mehr :D

Alexander (Dienstag, 12 Oktober 2021 20:15)

... wenn da die böse Krankenversicherung nicht wäre...

Dividende-um-Dividende (Mittwoch, 13 Oktober 2021 15:29)

Hallo Alexander,

tx für den Hinweis zu E.ON - Halte ich grundsätzlich für einen soliden Dividendenwert. Ich hatte bis vor kurzem 1.600 Anteile von E.ON im Depot. Anfang Sep.2021 habe ich mich allerdings entschieden, die deutlichen Gewinne mitzunehmen und in andere Werte umzuschichten. Zum Zeitpunkt vor der Wahl auch vor dem Hintergrund einer Risikominimierung, da Versorger als Teil der kritischen Infrastruktur bei einem echten Systemwechsel (zu dem es ja Gottseidank nicht kommt), eventuell einer stärkeren staatlichen Regulierung unterlegen hätten...

Ich kann mir aber vorstellen, bei einer guten Gelegenheit wieder eine Position bei E.ON aufzubauen.

Viele Grüße,

Susanne

Michael (Mittwoch, 13 Oktober 2021 20:25)

Wie ist der Status bei euch mit AT&T? Kurs geht Richtung 21€.

Ddorfer (Freitag, 15 Oktober 2021 06:38)

Ja Moin,

also ich mache bei T das, was ich am Besten kann: nix.

Ich hatte vorher keine Glaskugel, habe heute keine. Also hat sich an meiner Situation nichts geändert.

Beste Grüße

Alexander (Freitag, 15 Oktober 2021 16:20)

Hallo Susanne,

auch wenn E.ON mehr staatlich reguliert werden würde, ist es wieder ein Witwen- und Waisenpapier. Der Atomausstieg ist verdaut und langfristig bin ich optimistisch.

Hallo Michael,

ich warte erst mal ab, was und wann da kommen wird. Ich halte es Ddorfer, vorerst nix tun. Falls ich den Heckmeck mit dem Spinoff nicht mitmachen will, verkaufe ich ein paar Tage vorher. Das ist unschädlich, da ich im Minus bin, kann ich mir den Verlust steuerlich sichern und kaufe ein paar Tage später für den Erlös T zurück. Da vermutlich der Kurs etwas gefallen ist, bekomme ich mehr Anteile. Alternativ lasse ich mir die neuen Anteile einbuchen, zahle vermutlich Steuer (gerechtfertigt?), verkaufe diese und führe das Geld T zu. Jedenfalls will ich nicht das Medienzeugs behalten.

Grüße Alexander

PS: Gerade 30 Southern Company gekauft :)

Dividendensammler (Samstag, 16 Oktober 2021 09:55)

Auf Börse online gab's die Tage einen Artikel das es ein Gerichtsurteil gibt das auch ausländische Spin offs steuerfrei eingebucht werden müssen und erst beim Verkauf besteuert werden dürfen. Somit sollte das auch für at&t gelten meiner Meinung nach.

Frank (Samstag, 16 Oktober 2021 10:33)

Hallo,

hier ist das entsprechende Urteil von Ebay mit der Paypal Abspaltung.

https://www.bundesfinanzhof.de/de/entscheidung/entscheidungen-online/detail/STRE202110195/

Das Gericht sagt, die Besteuerung findet erst bei Verkauf der neuen Aktien statt und nicht schon bei dessen Einbuchung ins Depot.

Sollten die selben Tatsachen auch bei AT & T vorliegen, dürfte eigentlich auch keine Besteuerung beim Spin-off stattfinden. Die Frage ist nur, wer weiß dies rechtssicher, die Bank/Broker/FA? Oder sagen diese auch wieder nur, wir bekommen die Info vom Clearinganbieter und enthalten uns ganz großzügig?

Gruß Frank

Alexander (Samstag, 16 Oktober 2021 12:08)

Danke für den Link.

Ich habe das mal durchgelesen, aber man müsste die einzelnen Steuergesetze parallel dazu lesen. Vermutlich würde ich es nicht gänzlich verstehen. Mit gesunden Menschenverstand kommt man nicht weiter. Die neuen Aktien müssten eigentlich mit dem Emissionskurs eingebucht werden (und nicht mit 0 €), aber wer weiß das schon. Das Problem bleibt, wie Frank es schreibt. Was macht die Bank und wie muss man sich mit der Unwissenheit der Bank rumärgern?

Schau mer mal, dann sehn ma scho.

TempleKN8 (Sonntag, 17 Oktober 2021 11:11)

Hallo Alexander & Community,

darf ich Euch um Eure Meinung bitten zu folgendem ausschüttungsstarkem Anleihefonds?

Templeton Global Total Return Fund - A-H1 EUR DIS H Fonds WKN: A0Q3Z7 ISIN: LU0366773504 Ich halte diesen bei der comdirect (lfd. Kosten 1,41%, Ausgabeaufschlag 1,5% (Rabatt, eigentlich 3%)

Aktuell ist der Kurs ziemlich im Keller (unter 6,00 EUR pro Anteil), die Dividende pro Anteil liegt durchschnittlich bei ca. 0,04 EUR (letzte Ausschüttung waren 0,038 EUR). Der Fonds schüttet monatlich (!) aus, d. h. die Dividende liegt bei etwa 7-8% per anno.

Wenn davon auszugehen ist, dass der historische Kurstiefstand sich wieder nach oben korrigiert könnte es doch sehr sinnvoll sein hier genau jetzt zu kaufen, da man so günstig einkaufen kann, viele Anteile besitzt und so eine (sehr) hohe Dividende erzielt insbesondere wenn der Kurs wieder auf das "vor-Corona-Level" ansteigt (ca. 7,5-8,00 EUR). Mal angenommen ich kaufe jetzt für 6000,00 EUR = 1000 Anteile, Dividende 0,038 pro Anteil = 38,00 im Monat x 12 = 456,00 EUR im Jahr = 7,6% Dividende

Bei Anstieg auf das alte o. g. Level wäre der Gegenwert sogar 7500-8000,00 EUR bei gleichzeitig lukrativer Dividendenzahlung, möglicherweise steigt die Dividende sogar (sollte die Dividendenrendite prozentual konstant bleiben dann würden sogar ca. 0,057-0,061 EUR ansteigen, würde eine Dividene i. H. v. 684-732,00 EUR bedeuten = +ca. 50+62%)

Leider verstehe ich das Produkt nicht ausreichend! Ist dieses zu spekulativ sodass gar ein Totalverlust droht ?! Welche (geo-/finanz-)politischen Entwicklungen beeinflussen dieses Wertpapier? Wie schätzt Ihr die weitere Entwicklung ein? Kaufen JA oder NEIN??

Vielleicht habt Ihr ja Lust mir dieses Produkt etwas genauer zu erklären- vielen Dank schon mal an dieser Stelle

Alexander (Sonntag, 17 Oktober 2021 11:48)

Hallo TempleKN8,

ich bin auch kein Spezialist und das ist meine sehr subjektive Meinung.

Ich habe mir den Fonds auf der HP angeschaut.

Nachschießen würde ich nicht einen Cent. Anleihen, Renten und Derivate sind absolut nicht mein Ding. Hier sind Abhängigkeiten von alle möglichen Währungen, dazu die Länderallokation... Ghana, Argentinien, Indonesien. Der Fonds reagiert extrem sensibel auf Zinsänderungen und Währungsschwankungen.

Wie er sich möglicherweise entwickelt? Kann ich absolut nicht einschätzen, bin aber eher skeptisch. Natürlich kann er sich erholen, könnte aber auch sein, dass er weitere 50% verliert.

Evtl. würde ich ihn liegenlassen und darauf hoffen, dass ich mit Ausschüttungen und kleinen Kursgewinnen +/- Null rauskomme, aber definitiv nicht nachkaufen.

Grüße Alexander

Julian (Sonntag, 17 Oktober 2021 21:47)

Das soll absolut nicht überheblich oder belehrend klingen!

Aber:

ich verfahre nach dem Grundsatz "Man investiert nur in DInge, die man versteht!"

Und wenn Du selbst sagst, Du verstehst das Produkt nicht ausreichend, dann würde ich dort nicht investieren.

Wie gesagt, absolut nicht böse gemeint. :)

Linda (Mittwoch, 20 Oktober 2021 06:18)

@TempleKN8:

Wie sich der Fonds entwickelt kann wohl keiner voraussagen.

Einen Anleihefonds sehe ich bei weltweit eher Nullzinsen auch eher skeptisch. Dazu das Währungsrisiko.

Was mich bei dem Fonds aber unabhängig davon stört ist der Ausgabeaufschlag und die laufenden Kosten.

Da gibt es doch bestimmt auch einen günstigen ETF, wenn man in Anleihen investieren will.

Fen (Donnerstag, 21 Oktober 2021 17:47)

Da wir das Thema der Spin-offs / Abspaltung hier ja im Austausch hatten und ich bei "den Kollegen" von Dividende-um-Dividende darauf aufmerksam geworden bin (Danke!):

Als Info, sofern noch nicht bekannt: Termin für IBM ist wohl der 03.11 und damit anstehend. Wie werdet ihr euch entscheiden?! ;-)

(https://dividende-um-dividende.com/2021/10/19/ibm-news-update-zum-spin-off/)

@Alexander (und auch Susanne): Hoffe dies ist für dich/euch ok hier zu teilen. Und für Susanne von(?) "Dividende-um-Dividende" ebenfalls, wenn ich das hier richtig im Verlauf deute?!

Andernfalls bitte den Post ggf. löschen

Gruß

Alexander (Donnerstag, 21 Oktober 2021 19:00)

Hallo Fen,

klar ist das in Ordnung. Susanne liest bei mir mit und ich bei ihr :)

Was mache ich bei IBM?

Gute Frage. Ich habe 80 Aktien, bekomme also 16 Neue. Interessant ist der Preis, sollte mal wieder Steuer fällig werden. Bei 50 € wären das 800 €, Steuer rund 240 €.

Verkaufe ich vorher, spare ich mir evtl. Ärger und ein paar Euronen Steuer.

Ich bin da echt unschlüssig.

Grüße

Alexander

David Th. (Donnerstag, 21 Oktober 2021 21:04)

Moin,

Genau diese Gedanken habe ich mir schon seit geraumer Zeit gemacht. Hatte Durchschnittspreis von 103 Euro/Aktie und schon gut 2 Jahre Divi von ca.5% bekommen.

Habe vorgestern bei 121,xx verkauft, genau wegen der Steuersache und weil mir mulmig war. Im Nachhinein, wenn ich den Kurs betrachte war es gut mal auf sein Bauchgefühl gehört zu haben.

Das Geld habe ich auch schon wieder anderweitig investiert. Daher muss ich mir nun über IBM erstmal keine Gedanken machen.

AT&T halte ich auch, da hab ich aber im Gegensatz zu IBM sogar nachgekauft. Zahlen waren i.O. und das abgespaltene Geschäft sehe ich eher als positiv an.

LG

David

Pat (Freitag, 22 Oktober 2021 08:51)

Ich habe im Internet verschiedene Seiten gelesen, dass die neuen Aktien nicht Steuer abgeführt werden müssen. Bin etwas verwirrt. Hier:

https://www.rsm.de/news/artikelansicht-news/einkommensteuer-auf-spin-off-aktien?type=12345

Roberto (Freitag, 22 Oktober 2021 15:44)

In verschiedenen Foren wird bei IBM der 22.10.2021 als Stichtag genannt. Wer also am 25.10.2021 IBM im Depot hat bekommt die neuen Aktien am 04.11.2021 im Verhältnis 5:1 eingebucht. Verwirrend war wieder die Mitteilung meiner Bank, welche als Stichtag den 03.11.2021 benannt hatte. Ich habe noch die Quartalszahlen von IBM abgewartet und gestern bei 112,80 Euro verkauft. Das ist mir echt schwer gefallen, da ich IBM noch mit Bestandsschutz (da vor 2009 erworben, genauer gesagt 1998) im Depot hatte. Aber bevor jetzt auch noch die Steuer mit 1.752 Euro zuschlägt habe ich einen Schlußstrich gezogen und das Geld in 5 meiner Meinung nach aussichtsreichere Titel umgeschichtet: Amgen, Bristol-Myers Squibb, Crown Castle, Skyworks Solutions und Archer Daniels Midland. Die 5 Prozent Dividende bei IBM waren ein schönes Zubrot, aber der Aktienkurs hat sich über 23 Jahre kaum bewegt, obwohl sich IBM in Geschäftsfeldern bewegt, welche seit 2009 rasant gewachsen sind.

Alf (Samstag, 23 Oktober 2021 06:07)

@Roberto,

ich glaube, da hast Du Dich mit der 5x Umschichtung vollumfänglich, gerade auch für die Zukunft, verbessert. Sehr gut!

Alexander (Samstag, 23 Oktober 2021 14:09)

Hallo David,

nicht die schlechteste Wahl, ich hab den Absprung etwas verpasst. AT&T werde ich erst nach dem Spin-Off aufstocken, ich sehe hier eine Besserung, wenn sie sich auf ihr Kerngeschäft konzentrieren.

Hallo Pat,

das ist momentan steuerlich alles im "Umbruch", bis das in Deutschland glatt läuft, werden wohl noch einige Monate vergehen. Die Deutschen sind da nicht die Schnellsten und auf Banken ist schon lange kein Verlass mehr. Vielleicht wird ja alles noch gut^^

Hallo Roberto,

ganz schön viel Geduld. Ob ich so lange bei IBM durchhalte? Dachte immer, dass die irgendwann den Turnaround hinbekommen. Mal schauen, ob ich die noch in 5 Jahren habe.

Grüße Alexander

PS: Freitag 15 Texas Instruments gekauft

AlKi (Samstag, 23 Oktober 2021 16:01)

Realty Income (O) fusioniert demnächst mit Vereit (VER) danach sollen die Büroimmobilien in einer neuen Reitgesellschaft ausgegliedert werden Orion Office. Weiss jemand wie das von statten geht? Ob es neue Aktien gibt oder Geld ausbezahlt wird?

Grüße AlKi

Alexander (Samstag, 23 Oktober 2021 16:22)

Mit Google übersetzt^^

DETAILS ZUR PRESSEMITTEILUNG

22. Oktober 2021

Realty Income und VEREIT geben voraussichtlichen Abschlusstermin für Fusion bekannt und Realty Income legt Rekord- und Ausschüttungstermine für Spin-off fest

SAN DIEGO und PHOENIX, 22. Oktober 2021 /PRNewswire/ -- Realty Income Corporation (Realty Income, NYSE: O), The Monthly Dividend Company und VEREIT, Inc. (NYSE: VER) ("VEREIT") gaben heute bekannt, dass sie ihre zuvor angekündigte Fusion voraussichtlich am 1. November 2021 abschließen. Darüber hinaus ist die Registrierungserklärung auf Formular 10 im Zusammenhang mit dem zuvor angekündigten Plan, im Wesentlichen alle Bürovermögenswerte von Realty Income und VEREIT, die unter dem neu gegründeten Unternehmen Orion Office REIT Inc. (NYSE: ONL) ("Orion") eingereicht wurden, im Wesentlichen alle Bürovermögen von Realty Income und VEREIT auszugliedern, ab heute, dem 22. Oktober 2021, wirksam. Realty Income hat den 2. November 2021 als Stichtag für die Ausgliederung und den 12. November 2021 als Ausschüttungstermin für die Ausgliederung erklärt.®

Die oben genannten Termine können sich vorbehaltlich der Erfüllung oder des Verzichts auf die Bedingungen für die Fusion und Ausgliederung verzögern. Die Ausgliederung erfolgt über eine anteilige Dividende von einer Orion-Stammaktie pro zehn Aktien der Realty Income-Stammaktien, die zum Stichtag für die Abspaltung ausstehen. Für die Zwecke der Ausgliederung werden die ausstehenden Realty Income-Stammaktien zum Stichtag die Stammaktien von Realty Income umfassen, die die VEREIT-Stammaktionäre im Zusammenhang mit dem Vollzug der Fusion erhalten haben. Die Aktionäre von Realty Income erhalten anstelle von Bruchteilen der Anteile an der Ausgliederung Barmittel.

Die Aktionäre von Realty Income und VEREIT werden dringend gebeten, ihre Finanz- und Steuerberater bezüglich der besonderen Folgen der Fusion und Ausgliederung in ihrer Situation zu konsultieren, einschließlich, aber nicht beschränkt auf die spezifischen Auswirkungen des Verkaufs von Orion-Aktien und die Anwendbarkeit und Wirkung von US-Bundes-, Landes-, lokalen und ausländischen Steuergesetzen. Realty Income-Aktionäre, die stammaktien am Stichtag halten und beschließen, ihre Realty Income-Stammaktien vor dem Ausgliederungsdatum zu verkaufen, sollten sich mit ihrem Börsenmakler, ihrer Bank oder einem anderen Nominee beraten, um zu erfahren, ob die Stammaktien von Realty Income mit oder ohne Anspruch auf Orion-Stammaktien gemäß der Abspaltung verkauft werden.

Realty Income- oder VEREIT-Aktionäre sind nicht erforderlich, um Aktien von Orion in der Ausgliederung zu erhalten. Weitere Informationen zur Ausgliederung finden Sie in der vollständigen Registrierungserklärung auf Formular 10 und anderen Informationen, die von Orion bei der Securities and Exchange Commission ("SEC") eingereicht werden können. Weitere Informationen zur Fusion finden Sie im Joint Proxy Statement / Prospekt, der von Realty Income bei der SEC eingereicht wurde.

Chris (Samstag, 23 Oktober 2021 19:57)

Hallo, Alexander und die Runde, Was machen wir mit Realty Income (O) ?

Roberto (Sonntag, 24 Oktober 2021 00:50)

Hallo Alexander,

Illinois Tool Works und Texas Instruments sind auf dem aktuellen Niveau immer noch kaufenswert und haben sich in einem zuletzt volatilen Markt sehr gut gehalten. Wie auch Broadcom und Fastenal, welche mit sehr guten Quartalszahlen wieder überzeugt haben. Diese Werte würde ich bei Rücksetzern von mehr als 5 Prozent weiterhin aufstocken. Ich bin mit inzwischen 121 Einzelwerten breit diversifiziert, aber so etwas wie eine "volle Position" gibt es in meinem Portfolio nicht. Überzeugen Unternehmen mit ihrem Zahlenwerk und ihrer Strategie so baue ich bestehende Positionen weiter aus. So gehören Microsoft, SAP, Broadcom, Texas Instruments, Apple, Cisco Systems und Hewlett Packard mittlerweile zu meinen größten Positionen mit einer Depotgewichtung von zusammen 37 Prozent und ich kann damit gut schlafen. Der Dino Hewlett Packard, dem wir steuerfreie Abspaltungen wie Agilent Technology und Keysight Technologies zu verdanken haben, hat vergangene Woche die Quartalsdividende um 29 Prozent angehoben. HP ist genau das Gegenbeispiel zu IBM, hat auch ein tiefes Tal der Tränen durchschritten, aber bereits vor Jahren den Wandel vollzogen. Vor 3 Jahren hat IBM Red Hat viel zu teuer übernommen, was weiteren Abschreibungsbedarf in der Bilanz hinterlässt und jetzt soll der deutsche Anleger nach Jahren der Abwärtsdynamik bei Umsatz und Aktienkurs für die Abspaltung der Cloud-Sparte auch noch steuerlich zur Kasse gebeten werden. Ohne mich. Wie gewohnt haben die letzten Quartalszahlen wieder enttäuscht, wie im Übrigen 26 der 32 Quartalsberichte in den vergangenen 8 Jahren. Deshalb habe ich mich nach 23 Jahren von meinen IBM-Anteilen getrennt.

Gruß Roberto

AlKi (Sonntag, 24 Oktober 2021 02:49)

Laden Sie diese Pressemitteilung herunterPDF-Format (öffnet in neuem Fenster)

Realty Income soll mit VEREIT® in All-Stock-Transaktion fusionieren

- All-Stock-Transaktion wird voraussichtlich einen Anstieg des annualisierten AFFO von mehr als 10 % pro Aktie generieren - Größere

Größe, Skalierbarkeit , Diversifikation und Synergien zur Förderung von zukünftigem Wachstum und Wertschöpfung

- Erwartete Abspaltung von Vermögenswerten in einem dedizierten Portfolio von Büroimmobilien - Telefonkonferenz

zu Besprechen Sie die Transaktion, die um 8:00 Uhr ET stattfinden soll

SAN DIEGO und PHOENIX, 29. April 2021 /PRNewswire/ -- Realty Income Corporation (NYSE: O) ("Realty Income"), The Monthly Dividend Company ® und VEREIT, Inc. (NYSE: VER) ("VEREIT") gab heute bekannt, dass die beiden Unternehmen eine endgültige Fusionsvereinbarung unterzeichnet haben, durch die Realty Income VEREIT in einer reinen Aktientransaktion erwirbt, wodurch ein kombiniertes Unternehmen mit einem Unternehmenswert von etwa 50 Milliarden US-Dollar entsteht. Gemäß den Bedingungen der Vereinbarung erhalten die VEREIT-Aktionäre 0,705 Realty Income-Aktien für jede von ihnen gehaltene VEREIT-Aktie.

Realty Income Corporation - Das Unternehmen mit monatlicher Dividende. (PRNewsFoto/Realty Income Corporation)

Unmittelbar nach dem Closing erwarten die Unternehmen eine steuerpflichtige Ausgliederung im Wesentlichen aller Büroimmobilien beider Unternehmen in einen neuen, selbstverwalteten, börsennotierten REIT ("SpinCo"). Nach der Fusion und der Abspaltung wird Realty Income als überlebende öffentliche Einrichtung fortgeführt. Es wird erwartet, dass Realty Income und ehemalige VEREIT-Aktionäre ungefähr 70 % bzw. 30 % von Realty Income und SpinCo besitzen.

Es wird erwartet, dass die Transaktionen den AFFO von Realty Income im ersten Jahr um mehr als 10 % steigern, eine sinnvolle Diversifikation hinzufügen, die weitere neue Wachstumspfade ermöglicht, die Beständigkeit des Cashflows stärkt und erhebliche finanzielle Synergien bietet, insbesondere durch steigende Schuldenrefinanzierungsmöglichkeiten. Die Wachstumsstrategie von Realty Income wird sich weiterhin in erster Linie auf hochwertige Einzelhandels- und Industrieimmobilien mit Einzelmieter-Nettomiete in den USA und Großbritannien konzentrieren, die an Kunden vermietet werden, die in ihrem jeweiligen Geschäft führend sind.

"Wir glauben, dass die Fusion mit VEREIT den Aktionären von Realty Income sofortige Gewinnsteigerung und Wertschöpfung bringen wird und gleichzeitig unsere Fähigkeit verbessert, unsere ehrgeizigen Wachstumsinitiativen umzusetzen", sagte Sumit Roy, President und Chief Executive Officer von Realty Income. "Gemeinsam wird unser Unternehmen von größerer Größe, Größe und Diversifizierung profitieren und Realty Income weiterhin als Marktführer in der Net-Lease-Branche distanzieren. Das Immobilienportfolio von VEREIT ist in hohem Maße komplementär zu unserem, von dem wir erwarten, dass es die Beständigkeit und Beständigkeit von . weiter verbessern wird unsere Cashflows."

„Das Ziel unseres Managementteams seit der Gründung im Jahr 2015 war es, VEREIT wiederzubeleben und den Wert des Unternehmens zu steigern“, sagte Glenn Rufrano, Chief Executive Officer von VEREIT. "Wir haben ein exzellentes Team zusammengestellt, das Portfolio verbessert, eine Investment-Grade-Bilanz erstellt und alle Altlasten gelöst. Vorstand und Management sind zu dem Schluss gekommen, dass eine Fusion mit Realty Income, dem führenden Net-Lease-Unternehmen, es uns ermöglichen wird, der Wert geschaffen. Das kombinierte Unternehmen bietet allen unseren Kunden die Möglichkeit, von den vorteilhaften Kapitalkosten und Wachstumspotenzialen zu profitieren, die sich aus dieser Transaktion ergeben."

einstimmig zugestimmt

AlKi (Sonntag, 24 Oktober 2021 03:24)

Nach dem Durchlesen bei Seeking Alpha und der Pressemitteilung von O soll (so habe ich das Verstanden) folgendes passieren. Zum ersten fusionieren O und VER. Danach sollen die Büroimmobilien ausgegliedert (Spinoff) werden und in einem eigenständigen Reit eingebracht werden (Orion Office). Man verspricht sich durch die Fusion ein größeres Wachstum (AFFO soll auf 3,45$ steigen circa 10% mehr). Zudem hätte es noch weitere positive Folgen. Bessere Einstufung als Schuldner etc. Am 12.11 solle es eine Sonderzahlung für die O Aktionäre geben. Kommentare bei Seeking Alpha meinen je nach Berechnung dürfte diese Zahlung zwischen 4 bis 7 $ betragen. Folge würde sein dass die Aktie von O den entsprechenden Betrag fällt. Das könnte ein guter Zeitpunkt sein um weitere Aktien von O zu kaufen da die meisten Kommentatoren davon ausgehen das die Aktie sich wieder erholt und es keine Kürzung der Dividenden gibt. Ob es so kommt wird man sehen für meinen Teil heisst das einfach abwarten.

Gruß AlKi

Alf (Sonntag, 24 Oktober 2021 03:37)

Für 10x Realty Income gibt es 1x Orion

Alexander (Sonntag, 24 Oktober 2021 10:15)

Hallo Roberto,

die 10k Investition sind eher eine psychologische Grenze. Sollte ein Wert komplett den Bach runter gehen, dann habe ich etwa 2% vom investierten Kapital verloren, was ich innerhalb von 10 - 12 Monaten durch die Dividenden ausgleichen kann. Ich hätte auch 100 Werte á 5k machen können, was mir persönlich zu viel wäre.

@Wegen O, da lass ich das über mich ergehen. Verkaufe dann Orion und stecke den Erlös wieder in O. Genauso bei AT&T. Bei IBM bin ich immer noch unschlüssig, ob ich nicht irgendwann einen Schlussstrich ziehe.

Grüße Alexander

gast (Mittwoch, 27 Oktober 2021 13:11)

Hallo,

weiss jemand wann man die ibm spätestens verkaufen sollte, um einer ggf. steuerproblematik durch den kyndril spin off aus dem weg zu gehen?

Alexander (Mittwoch, 27 Oktober 2021 17:27)

Steht auf der HP von IBM:

Nach der Verteilung erhält jeder Inhaber von IBM-Stammaktien eine Kyndryl-Stammaktie für jeweils fünf IBM-Stammaktien, die am 25. Oktober 2021, dem Stichtag für die Verteilung, gehalten werden. Die Ausschüttung wird voraussichtlich nach Börsenschluss am 3. November 2021 erfolgen.

Demnach ist der Zug wohl schon abgefahren. Vermutlich bekommt die Anteile, auch wenn man jetzt verkauft.

gast (Mittwoch, 27 Oktober 2021 18:33)

ok, hatte ich fast befürchtet… record day 25.10

Roberto (Mittwoch, 27 Oktober 2021 20:15)

Hallo Alexander,

ich bin froh, dass ich bei IBM letzte Woche verkauft habe. Wäre das Damoklesschwert "Steuer" nicht gewesen wäre ich wohl drin geblieben. Sollte der Kurs von IBM und Kyndryl am 04.11.2021 deutlich tiefer stehen als am vergangenen Donnerstag werde ich wohl wieder ein Paar Stücke zurückkaufen. Alphabet und Microsoft gestern mit phänomenalen Zahlen. Schade, dass Du bei Microsoft nicht mehr dabei bist. Bei Texas Instruments bleibe ich ganz gelassen und habe heute bei 158 € eine kleine Position nachgekauft.

Gruß Roberto

Alexander (Donnerstag, 28 Oktober 2021 17:22)

Hallo Roberto,

ja - bei IBM steht die Tür offen. Ich bin auf die Steuer gespannt und vor allem, mit welchen Preis die neuen Aktien eingebucht werden. Am Besten mit null € ^^

Texas Instruments hat wieder prächtig abgeliefert, kann gerne so weitergehen :)

Die Position von MSFT war doch recht klein und ich bin nicht enttäuscht. Langfristig wird man damit noch viel Freude haben.

Grüße

Alexander

martbert (Donnerstag, 28 Oktober 2021 20:02)

@ #46 ... Bei IBM bin ich immer noch unschlüssig, ob ich nicht irgendwann einen Schlussstrich ziehe ...

Hallo Alexander,

wenn du so etwas in der Vergangenheit in den Blog geschrieben hast, war das ein guter Indikator, dass sich hier wohl bald eine Position verabschiedet (so zumindest mein persönliches Empfinden). Ich habe meine IBM bereits im März veräußert und bereue diesen Schritt bis heute nicht. Meine Einschätzung ist, dass du deine Verkäufe der Vergangenheit bislang auch nicht bereust (spontan kommt mir vor allem Kraft Heinz in den Sinn). Es spricht vieles gegen IBM: Zu groß, zu behäbig, Red Hat zu teuer eingekauft, Zahlen verfehlen regelmäßig die Erwartungen und Wachstum sucht man auch vergeblich. Natürlich kann einem keiner sagen, ob aus dem Nichts die Aktie wieder Fahrt aufnimmt. Womöglich ziehst du bald einen Schlussstrich. Ich kann dich hier nur bestärken. Meine Erfahrungen zeigen, dass es besser ist, sich von Positionen zu trennen, mit denen man sich nicht mehr wohl fühlt. Und ob die Dividende bei IBM so nachhaltig ist? Wie gesagt, ich kann mich auch täuschen.

Soweit mein Senf dazu. Nun habe ich mich auch mal wieder zu Wort gemeldet. Ich lese seit Jahren treu mit und finde, du machst einen klasse Job. Vielen Dank für den überragenden Content, den du in einer Konstanz lieferst, die ihresgleichen sucht. Vor allem, wenn man das Preis-Leistungs-Verhältnis bedenkt (kostenlos für jeden Leser :) ). Ich hoffe, ich höre dich bald mal wieder beim Finanzrocker.

Weiterhin alles Gute auf deinem Weg und viele Grüße,

martbert

AlKi (Donnerstag, 28 Oktober 2021 21:16)

Was mir bei IBM nicht gefällt ist das der Aktienkurs vor 20 Jahren fast auf gleicher Höhe war. Und das obwohl vor 20 Jahren es noch 1,73 Milliarden Aktien gab und heute nur etwa 870 Millionen Aktien gibt. Bei einem derart ambionierten Rückkaufprogramm müsste der Kurs eigentlich viel höher stehen. Andere Firmen wie 3M, McDonald oder TXN haben auch Aktienrückkaufprogramme mit weniger oder etwa prozentual gleicher Höhe trotzdem ist deren deutlich Kurs mehr gestiegen. Außerdem ist bei den anderen genannten Firmen in dem 20 Jahreszeitraum auch Die Dividende weitaus stärker gestiegen. Bei IBM stieg die Dividende von 2001 auf 2021 von 0,55 auf 5,52$, bei TXN von 0,09$ auf4,21$, bei McDonald von 0,23 auf 5,25. Nur 3M hängt etwas zurück von 1,2 auf 5,92. Allerdings hat 3M weniger Aktien zurückgekauft circa 26 % der Aktien während IBM circa 50% der Aktien rückgekauft hat. Trotzdem hat sich der Kurs von 3M in etwa verdreifacht während IBM immer noch in etwa das gleiche wert ist. Ich interpretiere das einfach so dass IBM den Anschluss verloren hat. Letztendlich bleibt eigentlich nur die Hoffnung das IBM wieder auf den Wachstumpfad zurückkommt.

Gruss AlKi

Alexander (Sonntag, 31 Oktober 2021 10:10)

Hallo martbert,

freut mich, dass du so lange durchgehalten hast :)

Bei IBM bin ich (noch) nicht soweit. Ich beobachte erst die weitere Entwicklung. Sollte der Spin Off keine Dividende zahlen, verkaufe ich diesen wahrscheinlich zeitnah. Bei IBM habe ich knapp 5% ROI, da ist der Zwang nicht so groß.

Der Termin für das nächste Interview beim Finanzrocker steht, es wird also die nächsten Wochen eine neue Folge geben. Es ist diesmal ein Dreiergespräch geplant, genaueres weiß ich noch nicht.

Hallo AlKi,

interessante Zahlen. IBM hat eigentlich großes Potential, es müsste nur gehoben werden. Vielleicht ist die Aufspaltung der Startschuss? Ziemlich spannend das Ganze, kann sich aber auch wieder als Rohrkrepierer herausstellen. Geben wir IBM noch etwas Zeit, war bei MSFT auch so, die konnte man für 20$ kaufen :)

Viele Grüße

Alexander

PS: Letzter Kauf im November 25 Cisco Systems