Sparquote und Cash

Neben meinem Dauerauftrag von 1.000 € habe ich zusätzlich 2.000 € gespart. Die Dividendeneinnahmen beliefen sich auf 477 €, somit nahm mein Investitionskapital um 3.477 € zu. Die Aktienkäufe schlugen mit 3.810 € zu Buche, was in der Summe mein Investitionskapital um 333 € verringerte. Aktuell habe ich etwa 13.100 € zur Verfügung.

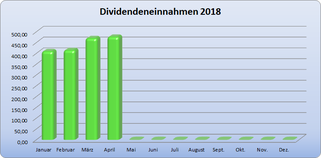

Dividenden

Ich erhielt Dividendenzahlungen mit einer Summe von 477,27 €. Im Vergleich zum April 2017 (285,37 €) ist das eine Steigerung um 191,80 € oder 67,21 %.

Die gesamten Dividendeneinnahmen 2018 liegen bei 1.773,17 €.

Die Zahlungen kamen von:

Altria

Cardinal Health

Cisco

Coca-Cola

Genuine Parts

Gladstone

Iron Mountain

Lexington

One Liberty Properties

Patterson

Realty Income

Spirit Realty

STAG Industrial

Wal-Mart

WP Carey

58,71 €

30,11 €

26,44 €

42,68 €

41,36 €

13,70 €

25,08 €

47,45 €

29,53 €

27,09 €

9,48 €

37,02 €

10,70 €

39,82 €

38,26 €

Aktienkäufe

Ich habe vier Käufe für 3.880,10 € durchgeführt und die Investitionssumme stieg auf 187.438,44 €.

Die Nachkäufe im Einzelnen waren:

20 CVS Health (1.031,70 €)

60 Gladstone Com. ( 861,05 €)

7 Parker-Hannifin (1.015,45 €)

20 Starbucks ( 971,90 €)

Verkauft habe ich keine Aktien.

Depotentwicklung

Das Depot ist mit 280 € im Minus und hat im Vergleich zum Vormonat leicht gewonnen.

Planung nächstes Monat

Ich habe aktuell keine besondere Planung für den Mai. Nachkäufe werde ich voraussichtlich vier Stück vornehmen und freue mich auf meine Bonuszahlung. Meiner Frau locke ich etwas aus dem Familiendepot, um hier etwas mehr Geld rein zu buttern (was noch nicht abschließend geklärt ist).

Nachdem ich meine Dividenden immer zu konservativ vorausberechne, gehe ich diesmal von über 400 € aus. Ich lass mich einfach überraschen.

Was war sonst noch?

Cardinal Health hat es heute ordentlich erwischt. Die Aktie verlor ca. 20 %. Der Gewinn im abgelaufenen Quartal ging um 33 % auf 255 Mio. $ zurück. Verrückt mache ich mich deshalb nicht, denn nach meinen ersten Informationen scheint dies ein Einmaleffekt wegen der Steuerreform zu sein. Vielleicht kaufe ich nach, das muss ich aber erst prüfen. Der Umsatz stieg um 5,7 %, was ja nicht so schlecht ist und es wird immer noch viel Geld verdient.

Maddin (Donnerstag, 03 Mai 2018 20:35)

Hallo Alex,

erstml Glückwunsch zu deinen Dividenden. Top wie jeden Monat.

Mal eine Frage, da ichs öfter schon gelesen habe. Wer managed eigentlich euer Familiendepot? Ist dies uch so üppig bestückt? :D Magst du evtl. mal berichten was dort die Strategie ist.

Gruß Maddin

freaky finance (Donnerstag, 03 Mai 2018 23:34)

Moin Alexander,

bei dir sind die Dividenden durch die US-Werte recht gleichmäßig. Bei mir gibt es im April und Mai immer einen deutlichen "Peak" - dem Home Bias sei Dank ;)

Im letzten Monat waren es fast 3.000€.

Im Prinzip ist es ja auch Wurscht, ob die Einnahmen eher regelmäßig kommen. Am Ende zählt die Performance des gesamten Jahres. Wegen Studenreduzierung und Auszeit versuche ich nun mehr auf Dividenden zu gehen und dabei auch mehr US-Aktien in den Fokus zu nehmen. Da bekommt man hier schöne Anregungen :)

Ich wünsche einen guten Mai!

Gruß

Vincent

Mr. B (Freitag, 04 Mai 2018 09:14)

Hallo Alexander,

ich hab die Tage auch ein bisschen was von einem anderen Depot zu OnVista übertragen. Gibt aktuell sogar noch eine Prämie von 100 EUR. Was mich nur stört ist, dass die Anschaffungsdaten nicht in der Depotübersicht ersichtlich ist. Die Frage ist dann, ob es bei einem Verkauf steuerlich richtig berechnet wird.

Mach weiter so,

viele Grüße,

Mr. B

ggman (Freitag, 04 Mai 2018 11:10)

Hallo Alexander,

herzlichen Glückwunsch zu deinem Einkommen, geht ja stetig voran!

Ich habe mir vor kurzem, aufgrund deines Blogeintrag auch ein Onvista-Depot gemacht (Freebuy Depot) um dort mit 0,8 € pro Tradezu handeln. Dies klappt auch wunderbar.

Nun habe ich jedoch eine amerikanische Dividende (Auszahlung 01.05.2018) bekommen und hierbei festgestellt, dass ich einen sehr! schlechten Umrechnungskurs bekommen habe (1,214). Da ich noch weitere Depots habe und ebenfalls am selben Tag dort Dividende bekommen habe, konnte ich feststellen dass diese einen viel besseren Umrechnungskurs hatte 1,201 und 1,204.

Das komische ist, am 01.05.2018 war der Dollarkurs maximal bei 1,204 oder niedriger (teilweise sogar unter 1,20)

Kann es sein, dass sich Onvista über die schlechten Umrechnungskurse Einnahmne verschafft als Ausgleich für die geringen Tradekosten?

Ich habe jedenfalls für beschlossen, dieses Depot zum Kaufen zu verwenden und ausländische Werte regelmäßig auf ein Depot zu Übertragen, welche für mich bessere Umrechnungskurse anbietet bei AUszahlung der Dividende. Zwar mach es im Moment nur einige Cent pro Dividendenzahlung aus, auf die Jahre und mit Zunahme der Dividendenhöhe kommen hier hohe "versteckte" Kosten auf einen zu.

Wie sind deine / eure Erfahrungen bezüglich der Umrechnungskurse bei Onvista?

Ingo von Mission-Cashflow (Freitag, 04 Mai 2018 12:41)

Sehr gutes Ergebnis ... schon wieder :) !

Und danke für den Hinweis mit CAH. Muss ich gleich mal Seekingalpha lesen, ob es da Bedenken gibt. Die war ja vorher schon recht günstig und wäre jetzt ein echtes Schnäppchen.

Mhhh wollte ja eigentlich PEP und MMM kaufen. Ich brauche mehr Geld :D ...

CU Ingo.

Matthias Schneider (Freitag, 04 Mai 2018 13:51)

@ggman,

die Devisenkonvertierung findet zu einem festgelegten Termin statt und kostet bei der Onvista eine Marge: " Die Devisenkonvertierung bei Wertpapieren in US-Dollar erfolgt am nächstfolgenden Bankarbeitstag (=T+1), der dem Tag der Orderausführung

(=T) folgt und erfolgt zum veröffentlichten EUR/USD-Mittelkurs der Europäischen Zentralbank zuzüglich (Verkauf) beziehungsweise abzüglich (Kauf) 0,0045 USD/EUR." (siehe Preis- Leistungsverzeichnis). Flatex nimmt hier z.B. 0,004, aber da gibt es andere Probleme.

Das gilt natürlich auch für Dividendenkonvertierung. Ich will Fremdwährungen nicht automatisch konvertiert bekommen, sondern als Währungen so halten und selbst entscheiden ob und wann ich konvertiere, oder davon gleich wieder was kaufe.

@Alexander,

bei CAH sieht man mal wieder, dass die ganze Wühlerei in den Zahlen der Vergangenheit (man sagt auch Aktien-Analyse dazu) nichts für die Zukunft bedeutet, und eigentlich nutzlos ist. Wenn man die Carnevale-Videos gesehen hat, dann hätte man auch CAH kaufen müssen: https://youtu.be/sRqsOFUhtIE?t=716. Aber leider sagt einem auch FAST graphs nicht, was die Zukunft bringt, sondern nur das was war. Ich neige langsam dazu zu glauben, dass das Finden von angeblichen "undervalued" Aktien nur bedeutet, dass man als Außenstehender einfach nur (noch) nicht den Haken sieht.

Man müsste von Insidern erfahren, wie die Geschäfte laufen BEVOR die neuen Zahlen veröffentlicht werden.

Im Prinzip sollte man nur Werte kaufen, die man prinzipiell mag, und kann sich dann dem Schicksal übergeben. ;-)

@Ingo,

zurück in der Heimat und alles gut verdaut? Wir entspannen gerade paar Tage im Allgäu. Wenn man vom Tisch aus dem Fenster schaut, dann laufen Hühner und Pferde über den Hof. Die Eier zum Frühstück werden gleich aus dem Stall geholt.

Schönen Tag

MS

Alexander (Freitag, 04 Mai 2018 15:09)

Hallo Maddin,

ich manage alles Depots (Familie und Verwandtschaft), der Ansatz bei den meisten ist ähnlich wie beim US-Depot. Also in erster Linie einnahmenorientiert. Die Bestückung? Es sind sowohl deutsche, englische und US-Titel drinnen. Also alles, was steuereinfach ist. Ich sag mal, die Familiendepots sind üppig bestückt ;)

Hallo Vincent,

sobald ich in die Verbrauchsphase wechsele, sind mir zumindest im Quartal gleichmäßige Zahlungen lieber. Ich habe einfach keine Lust, ein Jahr auf die Dividende zu warten. Ist vielleicht auch Geschmacksache. Der Mai wird hervorragend :)

Hallo Mr. B,

bei mir werden die Anschaffungsdaten auch ohne Gebühren angezeigt. Als ich nachfragte, teilte man mir mit, dass dies steuerlich berücksichtigt wird, nur nicht angezeigt wird. Also nur bei der Depotübertragung. Nachprüfen kann man es erst bei einem Verkauf.

Hallo ggman,

die Frage ist, ob der Umrechnungskurs zum Auszahlungszeitpunkt zählt oder zum Ex-Tag? Ich meine zum Ex-Tag, da ist die Differenz natürlich größer als zum Auszahlungstag.

Hallo Ingo,

ich brauch auch mehr Geld :) MMM und PEP sind schön zurückgekommen. CAH muss ich mal etwas lesen, ich denke aber, das war alles etwas übertrieben. Nächstes Quartal wissen wir mehr.

Hallo Matthias,

sehe ich inzwischen auch so. Die Vergangenheit ist keine Garantie für die Zukunft. Man hofft halt, dass es ungefähr so weitergeht. Meistens haut das ganz gut hin. Letztlich mache ich es so, wie du schreibst. Ich kaufe Werte, die mir gefallen und warte, was das Schicksal so mit sich bringt. Es kann morgen zum Knall kommen oder in drei Jahren. Seit ich mit dieser Erkenntnis lebe, bin ich wesentlich gelassener. Die neuesten Meldungen werden eh überbewertet, gerade bei Einmaleffekte bieten sich oft gute Gelegenheiten. Ich frage mich nur, geht das Unternehmen pleite oder kräht da in 6 Monaten kein Hahn mehr danach?

Viele Grüße an alle

ggman (Freitag, 04 Mai 2018 16:47)

@ Mathias Schneider

Den von Dir zitierten Passus kenne ich auch, macht 0,003 bei USD . Habe ich auch nix gegen, kostet ja überall was. Gegenüber allen anderen Depots Consors und Diba zb ist der referenzkurs für at&t und GIS 1ct günstiger.

Mir ist lediglich schleierhaft dass die onvista den 30.4. Als abrechnungstag nimmt (der Euro fällt ja seit ein paar Tagen ) und da ist dieser Tag schlechter.

Vielleicht legt onvista aber auch immer 1 Tag vor dem zahltag zugrunde, dass weiss ich noch nicht, da dis meine erste abrechnung bei onv war und habe die onvista angeschrieben.

@Alexander jede andere Bank nimmt den zahltag als referenzkurs, was mE auch Sinn ergibt, nur onvista scheinbar 1 tag davor

Sofern dies immer so ist, sollte sich der Effekt bei den WährungSchwankungen sicher ausgleichen, ich werde dies aber beobachten, als nächstes kommen ja O und OHI

Vielleicht ist Alexander auch so nett und schaut mal ob der abrechnungstag bei den bisherigen Dividenden auch vor dem zahltag liegt, sonst muss ich bis zum 15.Warten.

Gruß

Annabella (Freitag, 04 Mai 2018 16:56)

hallo Alexander,

gratuliere zu den Dividenden, bin ja bisschen neidisch über die gleichmässige Verteilung Deiner Einkünfte, bei mir schwankt das sehr, April war aber mein allerallerbester Monat bis jetzt, 2355 CHF, im Mai gibt es dann nur knapp etwas über 300 CHF und Februar war ganz mau :)

zu CAH, man steckt einfach nicht drin, ich bin persönlich nicht so der Held was Aktienanalyse angeht, ich kaufe oft nach Gefühl und das was ich mag, leider oft auch viel zu früh, so kann ich dann bei der performance nicht so mithalten, aber dadurch dass ich meine Titel eben für gut befinde, hab ich dann auch keinen Drang zu verkaufen, ich lass das einfach liegen, kommt immer was bei rum, vertan hab ich mich beispielsweise mit Fresenius, Reckitt Benckiser und BAT, Henkel ebenso, SAP hat sich aber sehr gut erholt,

MMM steht sehr weit oben bei den Wunschaktien, vermutlich wird sie nicht weiter sinken, aber wer weiss das schon?

Jeden Monat stur 1 Kauf und fertig :), schon 1Drittel des Jahres rum, die Rente rückt immer näher und ich bin so froh.

Im Moment sortiere ich meine Prioritäten wieder neu, betrifft auch das Lesen unnützer blogs hi hi.... aber bei Dir schaue ich immer sehr gerne vorbei,

in diesem Sinne, weiter bis nächsten Monat!

liebe Grüsse

Annabella

AlKi (Freitag, 04 Mai 2018 19:20)

Hallo Alexander, immer schön zu sehen wie die Dividende stetig steigt. Ich hab letzten Monat nochmals Church&Dwight und American Tower nachgekauft. Beide haben zwar nicht so eine große Dividendenrendite aber dafür ist die Dividensteigerungsrate um so größer. Eine Aktie ist mir allerdings im Depot aufgefallen und zwar Patterson. Diese ist zum Einstiegspreis um 42 % gefallen. Wenn ich richtig gelesen habe sind die Umsätze etwas zurückgegangen und es läuft eine Klage. Chance oder Risiko was denkst du dazu?

gruss AlKi

DividendSolutions (Freitag, 04 Mai 2018 19:21)

Hallo Alex,

Glückwunsch zu 477€ in einem "Off-Monat" und einer top Steigerungsrate von 67%. Gladstone schaue ich mir mal genauer an, die hatte ich bis jetzt noch nicht richtig auf dem Radar. CVS und CAH sind nach den starken Kursrückgängen der vergangenen Monate auf jeden Fall auch interessant, aber bei mir stehen andere Werte noch etwas weiter oben auf der Liste.

Zum einen ist das PepsiCo, die gerade die Dividende um ca 15% erhöht haben und AT&T, wo meines Erachtens u.a. die starke Unsicherheit über den Ausgang des Gerichtsverfahrens für die niedrigen Kurse verantwortlich ist. Ich glaube aber, dass AT&T auch schwierige Zeiten überstehen und sich anpassen kann. Mal sehen, vielleicht kaufe ich bei den Positionen zu.

Viele Grüße,

DividendSolutions

Jan (Samstag, 05 Mai 2018 15:23)

Wie siehst du die Problematik bei den Tabakaktien oder gibt es für dich gar keine Problematik.

Ich überlege auf Grund der deutlich gefallenen Kurse meine erste Position aufzubauen.

Ist die gekonnte verteilung der Dividenden gewollt, die Dividendenhöhe der ersten drei Monate sieht sehr konstant aus, ich schaffe es nicht meine monatlichen Dividenden so konstent zu halten hast du da einen Tipp?

Alf (Samstag, 05 Mai 2018 16:11)

@Jan.. Bin zwar nicht Alexander, aber ich denke, dass die Großen es ohne Probleme schaffen werden (MO, PM)

Alexander hat die Depotverteilung so gewählt, damit ein monatlicher Cashflow entsteht.. Ob dies sinnvoll ist. darüber lässt sich streiten.

Respekt, dass du in dem Alter schon an investieren denkst!! Ich würde mir dein Depot aber mal genauer ansehen.. Viel zu wenig defensive Werte!

Jonas (Samstag, 05 Mai 2018 20:07)

Kennt eigentlich irgendjemand von euch ne gute Seite auf der man direkt die dividendenrendite und ausschüttungsquote ablesen kann?.

Bzw. Eine Aktie mit hoher div Rendite trotz geringer ausschüttungsquote?

Ralf (Sonntag, 06 Mai 2018 11:18)

@Jan

Schau mal bei https://de.investing.com/dividends-calendar/ vorbei. Dort kannst du dir Werte raussuchen nach Paytag. So kannst du dir einen relatuv gleichmäßigen Dividendenstrom aufbauen. Über http://www.dividend.com/ kann (mit einer alternativen Mailadresse kannst du dort auch einige Tage Vollzugriff erlangen, wenn du verstehst was ich meine).

Die Analyse in welche Werte du da gehst must du halt aus anderen Quellen vornehmen, aber wie gesagt, mit obigen beiden Links kannst du die Auswahl der Monate schon ein bissel besser eingrenzen.

@jonas

Bei https://www.finviz.com/screener.ashx?v=111&f=fa_div_o10 geht das glaube ich, je nachdem wie man die Darstellung wählt. Wobei ich pers. gerade bei der Kennzahl Ausschüttungsquote sehr vorsichtig währe, wenn sie irgendwo in einer Datenbank automatisch berechnet erscheint. Immer schoen selber zur Sicherheit errechnen.

Ave Ralf

Alexander (Sonntag, 06 Mai 2018 18:11)

Hallo Maddin,

meine letzte Abrechnung war vom 03.05. (Zahltag), der Umrechnungskurs wurde mit 1,2167 angegeben. Am Zahltag lag der Kurs zwischen 1,201 und 1,195. Wo die Differenz letztlich herkommt, weiß ich jetzt auf die Schnelle auch nicht.

Hallo Annabella,

ich mache mir inzwischen auch keinen großen Kopf mehr. Stur kaufen und langfristig wird es dann schon. Schön, dass du meinen Blog nicht in die Kategorie "Unnützes" verdammst. Danke :)

Hallo AlKi,

Patterson hat momentan Probleme, aber einen neuen Chef und die Firma ist auch schon etwas älter. Momentan sehe ich es als Chance. Schnell werden die Probleme nicht gelöst, aber auf Sicht von 2-3 Jahren hoffe ich, dass es wieder besser ausschaut. Sie verdienen nach wie vor Geld uns die Dividende wurde bisher nicht gekürzt. Sollten die Probleme zunehmen, muss ich über einen Verkauf nachdenken.

Hallo Jan,

bei Tabak sehe ich keine Probleme. Das Gesundheitsbewusstsein in den Industrienationen wächst zwar, aber es gibt genug Länder, da fragt keiner danach. Ich bin da weiterhin Optimist. Und wie Alf schreibt, ich habe einfach versucht eine Konstellation der Ausschüttungstage hinzubekommen, das es halbwegs gleichmäßig verteilt ist. Wobei ich mehr auf das Quartal als auf die Monate im speziellen schaue. Ist einfach etwas Fummelei, das hinzubekommen.

Hallo Alf,

ob mein Vorgehen sinnvoll, kann man wahrlich diskutieren. Ich bin zufrieden, ob das aber für jeden sinnvoll ist, wage ich auch zu bezweifeln. Mir gefällt es so. Wer weiß, wie sich das in ein paar Jahren darstellt.

Hallo Jonas,

finviz schaue ich auch gerne und viele gut Aktien findest du auch im Aktienfinder.net, wenn man etwas sucht, bekommt man eine ganz nette Watchliste zusammen.

Viele Grüße an alle

Franz.von.Assisi (Montag, 07 Mai 2018 12:14)

@Jan:

Ich bitte bereits jetzt Alex um Entschuldigung, dass ich seinen Blog hier missbrauche, aber hier sind etliche alte Hasen unterwegs, die wahrscheinlich schon ähnliche Erfahrungen gemacht haben und das an dich weitergeben können.

Generell ist es zu begrüßen, dass du dich mit Aktien beschäftigst. Ich selber habe auch mit 17 Jahren begonnen (Deutsche Telekom lässt grüßen).

Was mir an deinem Depot aber nicht gefällt, ist die Anzahl von 34 verschiedenen Aktien/ETFs auf eine Anlagesumme von gerademal 14k €. Das deutet daraufhin, dass du versuchst auf jeden Trend aufzuspringen und dich nicht entscheiden kannst in welche Aktien genau du eigentlich investieren willst. Deshalb teilst du es auf alles Mögliche auf und erhältst am Ende halt nur homöopathische Dosen. Sich an der Börse nicht entscheiden zu können, führt am Ende immer zu Verlusten.

Was spricht gegen 7 erstklassige Aktien á 2k: z.B. J&J, Microsoft, BASF, Unilever, BAT, Exxon, Pepsi. Branchen gut gemischt. Währungen gemischt: 4 Dollar, 2 Euro, 1 Pfund. 6 Quartalszahler, 1 Jahreszahler. Wenn du wieder 2k angespart hast, dann kaufst du die 8. Position oder stockst bestehende auf, usw. Da du erst 17 bist, kannst du auch ab und zu mal eine riskantere Position eingehen, aber dann nur mit 1k (da das Verlustrisiko am Gesamtvolumen sonst zu groß wird).

Jan (Montag, 07 Mai 2018 23:03)

@Franz.von.Assisi

Schreib mir doch gerne eine E mail, ich kann dier dann die invetmententscheidungen mitteilen oder lasse einen Kommentar bei mir da. Ich finde es nicht vorteilhaft auf diesem wege zu kommunizieren, da es hier um Alexanders Depot geht.

Aber schon mal vielen Dank für deine konstruktive Kritik.

Alexander (Dienstag, 08 Mai 2018 19:28)

Hallo Franz, hallo Jan,

ich habe kein Problem damit. Solange ein freundlicher Umgangston herrscht, können alle Finanzthemen diskutiert werden.

Viele Grüße

Raphael (Mittwoch, 09 Mai 2018 10:34)

@Franz.von.Assisi

@Jan

ich würde mich freuen, wenn ihr euren Austausch öffentlich macht. Ich befinde mich in einer ähnlichen Lage und lerne immer gerne von "alten Hasen".

VG

Claudio (Mittwoch, 09 Mai 2018 18:51)

Hey Alex

Hab mir mal Cardinal Health näher angesehen auf Grund deines Berichts, für mich auf dem Niveau ein klarer Kauf, und da hab ich mir ein paar Stücke gegönnt!

Die ganze Branche hat massiv verloren, auch CVS und Walgreens, die in ähnlichen Bereichen unterwegs sind, alle sind momentan zu KGV um die 10-11 zu haben, dazu Aristokraten zumindest Cardinal und Walgreens!

Da kann man doch langfristig wenig falsch machen!

Schönen Vatertag morgen an alle.......

Ingo von Mission-Cashflow (Mittwoch, 09 Mai 2018 20:23)

Ich habe zu CAH jetzt auch nichts wirklich bedrohliches gefunden, was den 20% Rückgang begründet. Mhhh ... damit rückt CAH in meiner Watchlist für diesen Monat ziemlich weit nach oben. Am Samstag kommt der Watchlist-Artikel auf dem Blog dazu.

CU Ingo.

Alexander (Donnerstag, 10 Mai 2018 13:20)

Hallo Claudio, hallo Ingo,

ich habe auch nichts Bedrohliches gefunden. Gesundheitsaktien sind momentan ziemlich unbeliebt. Vielleicht ist das ganz gut zum Einkaufen. Man beteiligt sich an Unternehmen, die nun mal in den Geschäftserträgen schwanken. Viele meinen immer, es muss nur nach oben gehen und wenn ein Quartal nicht "perfekt" läuft, dann wird die Aktie gleich abgestraft. Ich hoffe, wir machen da langfristig nichts falsch :)

Es müsste aber schon sehr unglücklich laufen, wenn da eine Pleite ins Haus stünde. Vielleicht freuen wir uns in ein paar Jahren, das wir ein Schnäppchen gemacht haben.

Viele Grüße

Nordhesse (Donnerstag, 10 Mai 2018 23:03)

Habe ebenfalls bei CAH und T nachgelegt. Zusätzlich Vodafone ins Depot aufgenommen, da ich die Übernahme von Unity sehr interessant finde

Grüße vom

Nordhesse

Tiffy (Freitag, 11 Mai 2018 12:03)

Moin in die Runde.

Denke über einen Einstieg bei Williams-Sonoma nach, hat da jemand eine Meinung oder hat sie im Depot?

Bei Corning habe ich auch nochmal aufgestockt, sollten vom 5G Netzausbau auch profitieren.

LG. :-)

Claudio (Samstag, 12 Mai 2018 11:36)

Hallo an alle

Habe mir den Healthcare Sektor nochmals angeschaut, und tendiere hier weitere Unternehmen langfristig hinzuzukaufen. CVS oder Walgreens? Wofür würdet ihr euch entscheiden?

Sonniges WE und viele Grüße an alle Aktienfreunde

Alexander (Samstag, 12 Mai 2018 16:49)

Hallo Tiffy,

ich habe Williams-Sonoma im Depot. Was ich davon halte? Habe gestern 25 Stück nachgekauft.

Hallo Claudio,

CVS oder Walgreens? Gute Frage. Da ich diese für mich nicht beantworten konnte, habe ich beide ins Depot genommen. Ich fahre ganz gern zweigleisig. Chevron + Exxon Mobile, BAT + Altria, PepsiCo + Coca-Cola. Wenn ich nur ein Unternehmen wähle, habe ich gefühlt grundsätzlich das Glück, genau das falsche Unternehmen zu erwischen. So nehme ich die beiden Marktführer und teile einfach den Investitionsbetrag auf. Ich bilde mir ein, das ich damit ganz gut fahre.

Viele Grüße

Alexander

Tiffy (Samstag, 12 Mai 2018 19:47)

hallo Alexander, dann werde ich Montag mal die Lage beobachten bei Williams-Sonoma.

Kann mich manchmal auch nicht entscheiden und habe dadurch auch AT&T und Verizon im Depot aber wenn die Divi. stimmt und die Unternehmen gut aufgestellt sind spricht für mich auch nichts dagegen.

LG. Tiffy!

franz.von.assisi (Montag, 14 Mai 2018 16:12)

Schön zu sehen, dass es anderen auch so geht. Warum sich mit aller Macht für ein Unternehmen entscheiden zu müssen nur weil sie in derselben Branche tätig sind, wenn man doch beide haben kann. Ich teile sie dann immer auf zwischen dem Depot meiner Frau und meinem. Sie hat Philip Morris und ich BAT, sie Exxon ich Royal Dutch,...

Ich finde, dass man dadurch auch das Betriebsrisiko etwas senken kann. Gegen die Konjunktur sind beide Firmen machtlos, aber dadurch lässt sich das Risiko von Managementfehlern etwas aufteilen. Und es werden doch hoffentlich nicht beide Firmen dieselben Fehler machen :-)

franz.von.assisi (Montag, 14 Mai 2018 17:51)

@Raphael:

auf Jans Blog diskutieren wir weiter ;-)

Michael (Montag, 14 Mai 2018 20:37)

@Alexander: warum hast du eigentlich keine AT&T?

Daniel (Dienstag, 15 Mai 2018 17:50)

@franz.von.assisi

gibts einen link zu jans blog?

Alexander (Dienstag, 15 Mai 2018 20:25)

Hallo Michael,

AT&T ist bei mir durchgefallen, weil die Dividendensteigerungsrate nur zwischen 2 % und 3 % liegt. Die übrigen Kennzahlen hatte ich gar nicht mehr geprüft, da sie eh durch mein Raster gefallen sind.

Viele Grüße

Sven (Mittwoch, 16 Mai 2018 17:21)

Hallo,

ich muss schon sagen, dass ich gelegentlich etwas Gänsehaut bekomme, wenn ich lese: "Ich habe an dieser oder jener Aktie nichts Bedrohliches gefunden!"

Mit dem Argument kann man natürlich fast jede Aktie kaufen. Es ist nichts Bedrohliches dabei.

Wo habt Ihr denn gesucht?

Daniel (Donnerstag, 17 Mai 2018 13:06)

Hallo,

ich bin ehr zufällig auf deinen Blog gestoßen und wollte trotzdem mal etwas lesen.

Aber sehe ich es richtig, dass deine Rendite unter 1% liegt? Und deine Aktienauswahl extremst (sry) schlecht ist? Dividendenperlen wie Siemens und MünchenerRück fehlen komplett. Was bringt eine Dividende, wenn der Basiswert nur am fallen ist bei einem Bullenmarkt wie lange nicht mehr. Wie sicher ist eine Fortsetzung der Zahlung in oder nach einem Bärenmarkt bei diesen Aktien?

Alexander (Donnerstag, 17 Mai 2018 18:20)

Hallo Daniel,

ganz richtig siehst du das nicht. Meine Dividendenrendite vor Steuer liegt bei ca. 3,7 % im Jahr. Im laufenden Jahr liegt meine Rendite bei ca. 1 % netto (nach 4 Monaten). Weiterhin bezieht sich die Berechnung auf das aktuell investierte Kapital, d. h. aber, wenn ich heute eine Aktie kaufe, dann fließt diese sofort in die Berechnung mit ein, hat aber noch keine einzige Rendite bezahlt.

Da du vermutlich neu auf meinem Blog bist, hast du wahrscheinlich noch nicht gelesen, dass das mein US-Depot ist und ich weitere Depots besitze. Da sind z. B. Aktien wie Freenet, Drillisch, Deutsche Post oder eine Münchner Rück drinnen.

Es ist doch egal, wenn gerade eine Aktie fällt, da ich nicht verkaufen will. Die Dividendenzahlung ist auch unabhängig vom Kurs. Die Dividende fällt dann aus, wenn länger kein Geld verdient wird. Ich war mit einigen Aktien deutlich im Minus, Ölwerte, Target, Donaldson usw. Die sind inzwischen wieder im Plus. Man muss schauen, warum eine Aktie fällt und ob es nicht eine Übertreibung vom Markt ist. Es kommt auf das Geschäft, das Modell und die Zukunftsfähigkeit des Unternehmens an. Wenn Probleme existieren, ist die Frage: Können die gelöst werden? Wenn ja, kann sich ein Nachkauf lohnen (z. B. Patterson). Die Fortsetzung der Dividendenzahlung ist von vielen Faktoren abhängig, ein Bärenmarkt hat da am Wenigsten Einfluss.

Die Aktienauswahl erfolgt unter bestimmten Gesichtspunkten, die wenig mit Kurssteigerungspotential zu tun haben. Sicherheit der Zahlungen, Existenzdauer des Unternehmens, Geschäftsfeld usw.

Ich habe da einige Artikel dazu geschrieben. Vielleicht liest du dich etwas durch den Blog, dann ist das eine oder andere nachvollziehbar.

Viele Grüße

Alexander

Michael (Donnerstag, 17 Mai 2018 19:03)

Hallo Alexander,

ich bin der Michael von weiter oben, verfolge Deinen Blog nun schon einige Zeit und kann mich nur erheben und applaudieren. Es hat lange gedauert bis ich auf Dich gestossen bin und bin froh, dass es offensichtlich noch einen gibt, der in meine Richtung denkt. Irgendwann hatte ich im Internet die Zeile "die Kurse sind mir egal" (oder so ähnlich) gelesen und lauschte kurz darauf dem Interview des Finanzrockers. Sofort schlug mir Dein oberfränkischer Slang und die dazugehörige Gelassenheit entgegen und nach Erwähnung der "Brodwerscht" war mir klar, das muss mein Verbündeter im Geiste sein. Nach weiterer Recherche auf dieser Homepage möchte ich Dir hiermit aus der Ferne einmal die Hand schütteln. Ich selbst bin auch aus Oberfranken (Kreis Hof) und kurz vor dem Einstieg in die 50er. Lange habe ich rumprobiert und mir blutige Nasen geholt bis ich auch zu der Erkenntnis kam: am coolsten ist buy and hold nach reiflicher Überlegung was man kauft, um sich dann monatlich grinsend auf das Zusatzeinkommen zu freuen. Da hast du aktuell (vermutlich wegen der erweiterten geistigen Reife aufgrund des Alters :)) einen Vorsprung und ich kann derzeit "nur" auf ein monatliches Forwardeinkommen von netto 380 Euro (mit peak im Mai) blicken, aber, und dann stelle ich diesen langen und ermüdenden Kommentar auch schon wieder ein, mit Deinen Anregungen und der super symphatischen Blogführung bin ich mehr als motiviert das noch weiter auf die Spitze zu treiben. Also, dickes, dickes Lob, weiter so und wer weiss, evtl. bleiben wir ja im Dialog. Ich jedenfalls bleibe als Bloggucker an Dir dran. Viele Gruesse Michael

Blanko (Freitag, 18 Mai 2018 01:38)

Hallo Alexander

kann den Michael nur zustimmen .

Komme auch aus der "Nachbarschaft" (50 km weiter südlich/ kein Franke mehr�)

Aber deine Ruhe und Gelassenheit inspiriert mich.

Bin fast ein Fan von dir.

Bin gerade in der USA und schaue mir Mal deine Firmen an.(Urlaub)

Ich hab übrigens auch sehr viel davon.

Hier sehen sie das mit den Aktien und der Altersvorsorge ganz anders wie bei uns.

Bei uns haben Aktien immer den beigeschmack von zocken.

Warum macht bei uns da keiner mehr Werbung?

MACH WEITER SO

Ralf (Freitag, 18 Mai 2018 13:59)

@Damiel

Man sollte die Rendite auf den tatsächlichen "Einzel"-Wert beziehen und das investierte Kapital. Wie Alex schon geschrieben hat, verzerren die Investitionen unterjährig das Bild gewaltig. Nur mal als Beispiel: Ich habe nach den ersten 4 Monaten "nur" eine Nettorendite von 1,59%. Allerdings habe ich dieses Jahr in betreffendem Depot eine etwas groeßere Geldsumme investiert. Diese Werte sind da mit drin haben allerdings noch keinerlei Rendite abgeworfen bzw. nur ein geringer Teil davon. Nehme ich allerdings den tasächlich investierte Geldbetrag zum Zeitpunkt der Dividende liege ich bei einer Rendite von 3,31% nach 4 Monaten ( wohlgemerkt alle NETTO). Hochgerechnet mit dem "Altkapital" lieg ich auf Jahresende bei rd. 10%-11% (letztes Jahr 9,55%). Mit dem neu investrierten kapital lieg ich bei rund 5-6% Nettorendite für dieses jahr. Wobei ja nächstes Jahr ( wenn ich nichts mehr investieren würde) wieder bei meinen rund 10% bzw. etwas mehr wegen der erwarteten Dividendensteigerung bei div. Werten ausgehen kann. Also die von dir angesprochenen 1% sind nicht immer gleich 1% :-) So, und nun kommt sicherlich das Totschlagargument, warum soll ich in einem Jahr NUR 10% machen, wenn ich mit Spekulation/Daytrading/Hebelprodukten oder Optionen locker 20%,30% etc. innerhalb kurzer zeit machen kann. Sicherlich geht das, da gebe ich dir zu 100% recht ( es kann aber auch genausoschnell in die andere Richtung gehen, das nicht vergessen), jedoch ist der Ansatz der Strategie ein total andere. Ich für mein Teil und ich denke ein großteil der geneigten Leser dieses Bloges bevorzugen ein etwas ruhigeres Boersenleben, und genießen ihre 4,5,6 xxx% ohne was tun zu müssen. Ja und auch ich habe schon div. Strategien durchgespielt, habe mir auch schon sehr oft blutige Nasen geholt. gerade im Optionsgeschäft, da tuts dann schon mal weh, wenn 70% Verlust an einem Tag da stehen. Die Strategie hier ist, relativ entspannt den "Ruhestand" genießen mit moeglichst wenig Aufwand und breiter Risikostreuung. Dank dieser Strategie ist für mich seit einiger Zeit jeden Tag Sonntag, obwohl ich bis zur eigentlichen abschlagsfreien Rente noch 20 Jahre arbeiten müsste.

Aber jeder findet sicherlich für sich pers. den richtigen Weg sein Geld und auch die Zeit zu investieren :-)

Ave

Ralf

Sven (Freitag, 18 Mai 2018 17:24)

Hallo nochmal,

ich verstehe nicht ganz, wieso bei unterjähriger Investition irgendetwas verzerrt werden sollte. Es zählt natürlich die annualisierte Rendite.

Es ist ein völlig normales Phänomen, dass Geld, welches erst vor kurzer Zeit investiert wurde, noch keine große Rendite erwirtschaften kann. Das ist bei jedem Anleger so. Deshalb wird da auch nichts verzerrt.

Deshalb wird ja gepredigt, dass Geld so früh wie möglich zu investieren, um solange wie möglich vom Kapitalmarkt profitieren zu können.

@Ralf

Es ist ja schön und gut, wenn die geneigten Leser ihre 4,5,6+x% genießen, ohne etwas tun zu müssen. Das sollen sie auch.

Der Hausherr genießt aber 3,7%, während ein Anleger im MSCI World in den letzten 5 Jahren 11% p.a. (vor Steuern) genossen hat. Und dass ich mich dabei totgearbeitet habe, ist mir entgangen. Das ist nun einmal der Kritikpunkt, um den es geht.

Und ich weiß auch nicht, warum es unbedingt eine Dividendenrendite sein muss und warum die Gesamtrendite etwas doofes ist, das man nicht will?

Alexander (Freitag, 18 Mai 2018 18:23)

Hallo Michael,

herzlichen Dank für Dein Lob. Wenn ein Franke mehr als ein "passt scho" sagt, dann will das was heißen^^. In drei Jahren kommt was dazu, dann liegt Deine Forward-Dividende auch über 400 €. Ich habe die Erfahrung gemacht, dass viele rumexperimentieren und sich erst finden müssen, scheinbar liegt es am Alter und zunehmenden Vermögen, dass man mehr Buy & Hold macht. Vielleicht trifft man sich eines Tages? So weit sind wir ja nicht auseinander.

Hallo Blanko,

auch Dir ein herzliches Dankeschön. Fast schon einen Fan^^ :) Vielleicht sollte ich doch einmal ein Treffen in Bayreuth organisieren. Eine Stunde fahrt (Umkreis 50 km) wäre noch machbar. Inzwischen outen sich doch einige, dass Franken und Umgebung auch Aktionäre hat. Noch einen schönen Urlaub.

Hallo Ralf,

so ist es.

Hallo Sven,

die 3,7 % sind die reine Dividendenrendite, ohne Kurssteigerung. Die Kurssteigerung spielt in dem Moment keine Rolle mehr, wenn man das investierte Kapital nicht angreifen will, sondern von den Erträgen leben möchte. Dann spielt das Gesamtvermögen nebensächlich. Nehmen wir an, jemand gewinnt im Lotto 50 Mio. Euro und bekommt 5 % netto, dann hätte er 2,5 Mio. im Jahr zum Verkonsumieren. Was spielt es da für eine Rolle, ob die Kurse steigen oder fallen? Ob er nur noch 40 Mio. oder 60 Mio. hat? Er kann im Monat 200k rausballern. Mein erstes Ziel ist, 1.000 € im Monat zu haben. Mit meiner gesetzlichen Rente, Zusatzversorgung und Kapitalerträgen geht es mir als Rentner bestens. Wenn ich 500k investiert habe und 2k netto im Monat habe, was mehr ist als ich brauche, was spielt dann die Gesamtrendite für eine Rolle? Gar keine mehr. Vielleicht muss ich mal einen Wert austauschen, aber das ändert nur wenig. Hat man als Ziel ein bestimmtes Vermögen, dann sind Kursgewinne existenziell, für mich sind die nebensächlich. Ich brauche bei meinem Ansatz keine Gesamtrendite.

Viele Grüße an alle

Sven (Freitag, 18 Mai 2018 18:57)

Ja, nochmal Hallo!

Ich will ja nicht auf Deinem Blog nerven, aber ich glaube, ich habe schon richtig gerechnet:

3,7% Dividendenrendite+0% Kurssteigerung=3,7% Rendite.

Das ist einfach zu wenig für ein Aktieninvestment in den letzten Jahren. Das ist ja nicht schlimm. Mir geht es nur darum, mein Unverständnis für die hier zu lesenden Glückwünsche zum Ausdruck zu bringen.

Und ob Du Dein investiertes Kapital angreifen möchtest, bestimmst nicht Du. Vermutlich meinst Du, dass Dein Kapital in der Anzahl der Aktien, die Du besitzt, steckt? Das halte ich aber für falsch. Dein investiertes Kapital steckt in den Firmen und ist den Launen der anderen Marktteilnehmer ausgesetzt.

Mit anderen Worten: Du wirst nicht gefragt, ob Dein investiertes Kapital angegriffen wird. Das entscheiden andere.

Nun fragst Du, was es für eine Rolle spielt, ob Kurse steigen oder fallen. Das spielt insofern eine Rolle, als dass ich daran sehen kann, ob mein Vermögen mehr oder weniger wird. Tja, und mich interessiert das halt.

Aber jeder Jeck ist anders. Ich frage mich bloß, warum man sein Geld überhaupt in Aktien investiert, wenn man nicht daran interessiert ist, ob es mehr oder weniger wird?

Wenn es denn so sein soll, könntest Du - konsequent weitergedacht - mir Dein gesamtes Vermögen übergeben. Ich zahle Dir dann monatlich davon die gewünschten 1000,- Euro bis nichts mehr da ist. Und schwubs...Du wirst sehen, die Entwicklung Deines Vermögens interessiert Dich plötzlich doch.

In diesem Sinne: Ein ruhiges Wochenende!

Maddin (Freitag, 18 Mai 2018 20:15)

@Sven du vergleichst aber immer noch die Jahresrendite des msci world mit der dritteljahre Rendite von Alex.

Außer Frage Kurstechnisch ist Alex seit Beginn des Jahres hart abgestraft wurden. Aber auch der Msci world hat sich von Mitte Januar bis april nicht gut entwickelt. Was jetzt eine genauso falsche Argumentation ist wie deine.

Hinterfrage doch mal wie hoch die Rendite wirklich in den letzten Jahren war. Was auch schon angesprochen wurde ist das gerade in den letzten 12 monaten extrem viel investiert wurde. Zudem wurden auch einige Sachen verkauft.

Aber ich gebe dir recht der Kurs einer der Hauptrenditetreiber, aber auch nur eine Momentaufnahme und wenn man nicht realisiert und kein godfather of markettiminig ist, wirst du vielleicht in zukunft mit einem sturen etf sparen zu einem bestimmten zeitpunkt schlechter performt haben. Wer weiß das heute.

Sven (Freitag, 18 Mai 2018 21:34)

Hallo Maddin,

ich hinterfrage die Rendite des MSCI World nicht, sondern lese sie bei MSCI ab:

2014: 19,5%

2015: 10,42%

2016: 10,73%

2017: 7,51%

2018: -0,76% (bis 01.05.)

(alle Angaben in Euro / netto)

Meinst Du wirklich, dass die unterjährige Einzahlung eine wesentliche Rolle gespielt hat?

So, dass die Rendite auf 3,7% gedrückt wird?

Ich weiß, dass man in Zukunft auch mit einem ETF schlechter fahren kann. Das ist nicht mein Kritikpunkt. Mein Kritikpunkt ist, dass Alexander überhaupt nicht bestrebt ist, sein Vermögen zu vermehren.

Maddin (Freitag, 18 Mai 2018 22:11)

Hallo nochmal,

Ja ich will mich erstmal ko, ei den 3,7 % handelt es sich wohl um durchschnittliche Jahresrendite. Hatte ich so nicht überlesen. Von daher kann man schon den vergleich ziehen. Es bleibt aber dennoch eine Momentaufnahme.

Die Unterjahresrendite spielt aber sicherlich eine Rolle, da Alex alles andere als konstant investiert. Zudem würde mich mal interessieren wie reinvestierte Gewinne durch Verkäufe eingeflossen sind und diese nicht aus der Kalkulation geplumpst sind.

Tobias (Samstag, 19 Mai 2018 08:47)

Hallo Sven,

unabhängig davon, was ich selbst von der Strategie hier halte:

"Mein Kritikpunkt ist, dass Alexander überhaupt nicht bestrebt ist, sein Vermögen zu vermehren."

>> Das ist ja auch offensichtlich nicht das Ziel. Denke das merkt man, wenn man den Blog mal liest. Alexander geht es ganz klar darum einen Rentenzusatz aufzubauen, und nicht darum besonders vermögend zu werden. Es gibt sicherlich auch andere Strategien das Ziel zu erreichen, aber diese hier scheint mir nicht die schlechteste zu sein, wenn man eine gewisse Sicherheit aufbauen will.

Ob es jetzt sicherer/besser ist alles in den Index zu stecken oder gezielt Dividendenfirmen sucht, hängt eben davon ab, was deine Zielsetzung ist. Solange ein Großteil der von Alexander ausgewählten Firmen weiter ihre Dividende zahlt, interessieren Bullen oder Bären nicht. Sollte er aber irgendwann auf den Gesamtbetrag zurückgreifen müssen, hat er eventuell ein Problem. Aber dagegen ist er offensichtlich ja auch abgesichert.

Viel Kritik lässt der Blog daher aus meiner Sicht daher nicht zu, da die Gesamtstrategie eben in sich schlüssig ist. Trifft eben nur nicht auf jeden zu...

Ralf (Samstag, 19 Mai 2018 12:02)

Hallo Sven,

ich glaube wir schreiben ein bissel aneinander vorbei.

Ich versuchs mal an einem konkreten Beispiel:

Ende 2017 habe ich z.b. 5000 DTE Aktien welche mir am 17.5.18 eine Rendite von rd. 8% ergeben haben.

Würde ich nun nach dem 17.5 keine Investition mehr tätigen, würde unterm Strich sicherlich die 8% aufs investierte Kapital stehen. Da ich aber am 18.5.18 nochmal 1500Stk. zu 13,50€ gekauft habe, steht unterm Strich eine Jahresrendite in 2018 für 2017 von "nur" rd. 5,8% aufs investierte Kapital da.

(alles mal brutto gerechnet)

Klar, die DTE zahlt ja nur einmal Divi. Bei Quartalszahler verhält sich das aber gleich.

Da Alex ja seine Dividenden etc. relativ zeitnah reinvestiert, verhält sich das bei allen Werten so. Um die tatsächliche Rendite zu errechnen, müsste man jeden Einzelwert im Depot recht komplex berechnen, je nach Zeitpunkt ob vor oder nach Ex Datum zusätzliches Kapital investiert wurde. Bei Jahreszahlern geht das noch halbwegs kompfortabel, aber bei Quartalszahlern is das schon sehr aufwändig.

Noch ein Denkansatz bezgl. Vermgen vermehren:

Wenn ich (Jährlich) von meinem gebundenen Kapital eine Rendite (ohne viel Aufwand) erhalte mit einer sehr breiten Risikostreuung dann kann man doch sehr wohl von Geld vermehren sprechen. Allerdings ist Alex gerade in seiner "Aufbauphase" um einen relativ konstanten Ertrag zu erhalten. Wenn dann irgend wann die reine "Auszahlphase" kommt, so kommt erst der Kapitalzuwachs ins stocken, da ja nichts mehr reinvestiert wird. Da kommt aber wieder das ins spiel, was Alex oben schon ausgeführt hat. Solange ihm die "normale" Rente und seine Zusatzrente (in Form von Divis) reichen zum Leben, dann kann ihm ein Kapitalzuwachs schnuppe sein :-) Gegen alle und jegliche Boersensituationen kann man sich eh nicht absichern, aber wer weiß, evtl. kommen auch ja mal wieder Sparbücher/Festgeld etc. mit 6% Zinzen und 0% Risiko..... ohhhhh in Erinnerung schwelken tu.... *grins*

Ave

Ralf

Claudio (Samstag, 19 Mai 2018 15:12)

Ich denke da wie Alex, und investiere ähnlich wie Alex! Der große Unterschied für mich, ist ob man Noch 30-40 Jahre Zeit hat um sein Depot wachsen zu lassen, dann würde ich wahrscheinlich auch stupide in einen breiten ETF anlegen! Aber bei mir z.B. Tritt in etwa 4-5 Jahren die Entnahmephase ein, und da ist es mir lieber mein Depot zu erhalten und nur die Ausschüttungen zu verbrauchen. Da ich auch zahlreiche Aristokraten im Depot habe, gehe ich davon aus dass die Dividenden weiter relativ sicher sind, und steigen oder zumindest konstant bleiben, das würde mir reichen!

Natürlich muß man die einzelnen Unternehmen beobachten und gegebenenfalls austauschen, siehe z.B. General Electric oder auch E.ON!

Bricht der Markt im Crash zusammen so ist bei Aristokraten in der Regel die Ausschüttung trotzdem sicher auf Grund der Geschäftsmodelle, in der Regel sind das Nahrungs-und Genussmittel, Lebensmittel, Gebrauchsgüter, Energie, Telekommunikation!

Wenn ich während einer langen Abwärts bzw. Seitwärts Phase an den Börsen meinen Bestand an ETF reduzieren müsste, für die Zusatzrente anstatt Dividenden, würde ich mich nicht wirklich wohl fühlen. Am Ende kann das Geld recht schnell aufgebraucht sein.

Aber klar jeder wie er will. Ich fühle mich bei stabilen Dividenwerten (Aristokraten) gut aufgehoben!

Ab und zu zocke (5% vom Depot) ich auch etwas , das ist dann die Würze im Depot. Im Moment versuche ich mein Glück mit der Aktie von Celgene

Alexander (Samstag, 19 Mai 2018 17:16)

Hallo Sven,

ich muss mein Vermögen nicht unbedingt mehren, ich möchte den Ertrag daraus vermehren. Vergleiche das mal mit einer Eigentumswohnung. Die kauft jemand, um Miete zu kassieren. Solange das alles gut läuft, dann ist es ihm doch egal, ob der Immobilienmarkt gerade oben ist oder unten. Nur weil die Wohnung im Laufe der Jahre im Wert gestiegen ist, wird er diese nicht verkaufen. Was soll er dann mit dem Geld machen? Ein bekannter Architekt von mir, hat inzwischen etwa 25 Wohnungen. Er ärgert sich eher, dass die Immobilienpreise aktuell so hoch sind und er keine günstige Wohnung mehr findet. Ihm ist sein Immobilienvermögen an sich egal, er bekommt ordentlich Miete. Ich gehe in 10 Jahren in den Ruhestand, sprich Rente. Solange die Firmen ihre Dividenden bezahlen, warum sollte ich dann Aktien verkaufen. Es ist doch vollkommen wurscht, ob die Aktie bei 50 € oder 100 € steht. Mein Ziel ist eben nicht, ein bestimmtes Depotvolumen zu erreichen, sondern so viel zu investieren, dass die Zusatzeinnahmen zum guten Leben langen. Solange das läuft, behalte ich die Aktien, bis ich sterbe.

Mir gefallen nun mal Aktien besser als Immobilien und ich möchte daraus Rendite ziehen. Ich könnte dir gerne mein Vermögen geben, wenn du mir jeden Monat 1.000 € überweist, dazu noch eine angemessene jährliche Steigerung, sagen wir 6 %. Aber bitte nicht aus dem Grundkapital überweisen, sondern aus den Erträgen.

Wie Claudio sagt, man muss auch mal eine Aktie austauschen, wie E.ON oder GE. Mein Depot ist ja nicht in Stein gemeißelt. Die Unterjährige Investition spielt momentan schon noch eine Rolle. Wenn ich das Depot um 30 % aufstocke, dann schlägt das auf eine Rendite schon durch, wenn ich es um 5 % aufstocke, reisst das nicht mehr viel.

Mein Ansatz ist zur Steigerung des Gesamtvermögens sicherlich nicht ideal, aber ich fühle mich meinen Aristokraten wohl (wie Claudio) und ich erreiche mein Ziel langsam aber stetig. Grob gerechnet erwarte ich zusammen mit meiner Frau in 10,x Jahren Gesamteinnahmen (Rente plus Dividende) von ca 4.000 € bis 4.500 € netto. Unser Haus ist abbezahlt und meine monatlichen Fixkosten liegen aktuell bei 1.500 € im Schnitt. Ich habe also ganz gute Chancen, dass ich im Jahr zwischen 30.000 € und 35.000 € für Urlaube und sonstigen Firlefanz ausgeben kann. Unter diesen Gesichtspunkten, ist mir der Depotwert so was von egal. Hauptsache die Dividenden fließen regelmäßig.

Zum Schluss noch, du darfst auf meinem Blog sehr gerne rumnerven. Ein Blog lebt von einer lebhaften Diskussion. Und es läuft bisher freundlich, sonst müsste ich verwarnen und einen Post, der unter die Gürtellinie geht löschen. Was zum Glück in den letzten vier Jahren aber nicht vorgekommen ist.

Viele Grüße an alle

Alexander

Claudio (Samstag, 19 Mai 2018 19:26)

Wow Alex das sind geile Zahlen 4000 Steine im Monat netto, davon lässt sich Leben. Unsere Hütte ist auch abbezahlt, Renovierungen stehen auch keine großartigen mehr an, evtl. mal noch ne neue Heizung!

Wir kommen in ca. 5 Jahren so auf 2800-3000€ und davon können wir hervorragend leben!

Sven (Samstag, 19 Mai 2018 19:37)

"Ich könnte dir gerne mein Vermögen geben, wenn du mir jeden Monat 1.000 € überweist, dazu noch eine angemessene jährliche Steigerung, sagen wir 6 %. Aber bitte nicht aus dem Grundkapital überweisen, sondern aus den Erträgen."

Ha, da wäre ich aber ganz frech! Ich verspreche Dir, dass das Geld, welches ich Dir überweise, aus Erträgen kommt. Meinst Du, Du bemerkst es, wenn es aus dem Grundkapital kommt?

Ich lege es einfach in einen thesaurierenden ETF an und verkaufe jedes mal Anteile. Da hätte ich Dich dann ganz schön über`s Ohr gehauen.

Sind das nun Erträge oder nicht? Und wozu spielt das eine Rolle?

Ich könnte nicht zwischen Grundkapital und Erträgen unterscheiden. Ich glaube, die Geldscheine sehen ziemlich ähnlich aus.

Trotzdem: Viel Erfolg noch!

Michael (Samstag, 19 Mai 2018 19:58)

@Sven: Wer bist du überhaupt? Wie alt bist du? Und ist deine Investmentstrategie tatsächlich nur ein MSCI World ETF Sparplan?

Sven (Samstag, 19 Mai 2018 21:15)

Hallo Michael,

ich heiße Sven, bin männlich, 48 Jahre alt und komme aus dem norddeutschen Raum, Ich bin heterosexuell und Beamter. Meine Hobbies sind Tanzen, Joggen und Geldanlage.

Und nein, ich schließe keine Sparpläne ab. Auch investiere ich nicht in den MSCI World. Das war nur ein exemplarisches Beispiel. Tatsächlich habe ich das auf eine 4er-ETF-Strategie aufgeteilt (30% Nordamerika, 30% Europa, 30% EM, 10% Japan).

Das würde ich bei kleinerem Vermögen aber nicht unbedingt empfehlen. Ich würde es, wenn ich nochmal beginnen würde, wohl auch nicht mehr so machen. Normalerweise reichen ein oder zwei ETFs.

Aber was tut das zur Sache?

Ich verstehe einfach nicht, wieso man Geld je nach Herkunft unterschiedliche Bedeutung beimessen sollte.

Ich verstehe auch nicht, weshalb man sich mit Geldanlage befasst, erklärtermaßen ohne sich für die Entwicklung seines Gesamtvermögens zu interessieren. Wer sich nicht für sein Vermögen interessiert, kann es doch einfach auf dem Girokonto belassen.

Michael (Sonntag, 20 Mai 2018 09:10)

Sven,

nein es tut nichts zur Sache. Wollte dich einfach nur aufgrund deiner Blogbeiträge ein wenig besser kennen und einschätzen lernen. Danke.

Alexander (Sonntag, 20 Mai 2018 10:09)

Hallo Sven,

ich interessiere mich durchaus für mein Vermögen, ich habe nur einen anderen Schwerpunkt. Du bekommst allerdings ein Problem mit den monatlichen Zahlungen, wenn wir einen Crash wie am Neuen Markt zur Jahrtausendwende bekommen. Kursverluste teilweise bis 90 %. Da kann es schnell passieren, dass dann dermaßen viel von der Grundsubstanz abgezweigt wird, dass man das durch eine dann einsetzende Kurserholung nicht mehr aufholen kann. Ich habe da in den letzten 25 Jahren so einige mal danebengegriffen. Meine Einstellung und mein Depotaufbau und die dahinterstehenden Gedanken sind ein langer Entwicklungsprozess über viele Jahre. Ich weiß nicht, wie lange du an der Börse investierst. Bei vielen ist das Problem, dass sie in den letzten 10 Jahren angefangen und es nur eine Richtung gab, nach oben. So eine richtige Baisse haben wenige mitgemacht. Wenn man sein Depotvolumen von 200k auf 50k schmelzen sieht, das tut das gewaltig weh. Dieser Schmerz ist mit meinem Ansatz wenigstens etwas leichter zu ertragen.

Allen einen schönen Sonntag.

Sven (Sonntag, 20 Mai 2018 14:28)

Hm...von 200k auf 50k...au Backe! In welchen Schweinkram hattest Du denn investiert? Beate-Uhse-Aktien?

Ich glaube, der casus knacksus liegt nach wie vor in dem Umstand, dass wir unterschiedliche Auffassungen darüber haben, was "Grundsubstanz" eigentlich ist.

Eine Dividendenzahlung ist nichts anderes als eine Entnahme aus der Grundsubstanz. Sie kommt nicht aus dem luftleeren Raum. Die Dividende wird von dem bezahlt, was Du im Moment der Zahlung ohnehin schon besitzt, nämlich aus dem Firmenvermögen. Das gilt natürlich auch im Crash.

Gruß und angenehme Feiertage (mit oder ohne Dividenden)

Claudio (Sonntag, 20 Mai 2018 17:49)

Nochmals ganz langsam für dich Sven! Sowohl Alex als auch ich habe einige Jahrzehnte an der Börse miterlebt! Und der Dax als Beispiel hat sich damals tatsächlich um 75% reduziert! Den Dax würde ich jetzt nicht als Schweinkram bezeichnen!

Dass die ausbezahlte Dividende Geld ist, welches dem Unternehmen dann nicht mehr zur Verfügung steht ist doch logisch und allseits bekannt, doch darauf kommt es uns nicht an!

Aristokraten bezahlen auch im Crash ihre Dividenden wie die Vergangenheit gezeigt hat, völlig unabhängig wo deren Kurs gerade steht! Das bedeutet wir wollen einfach unseren Bestand an Aktien im Depot konstant halten und den Cashflow aus Dividenden verbrauchen! Während andere ihre ETF Anteile veräußern um hieraus ein Zusatzeinkommen für die Rente zu generiern!

Doch im Fall eines Crash wie beschrieben von -75%, ist das Depotguthaben sehr schnell aufgebraucht, während wir nach wie vor alle unsere Anteile im Besitz haben!

Wo ist dein Problem?

Sven (Sonntag, 20 Mai 2018 19:14)

Hallo Claudio,

naja...Schweinkram war jetzt eine etwas krasse Bezeichnung. Nennen wir es aber ruhig einen typischen Anfängerfehler, wenn man lediglich in einem Land und dazu nur in 30 Werte investiert, die dann auch nicht richtig alle Branchen abdecken. Ich befürchte leider, dass Alexander im Begriff ist, einen ähnlichen Fehler zu machen, nur eben in einem anderen Land, wieder mit einer ganz speziellen Art von Aktien.

Aber "langsam" müssen wir meinetwegen nicht machen. Bevor wir längst bekannte Dinge nochmal diskutieren, hier mein Sachstand:

Du investierst 10.000 Euro in Dividendenwerte.

Ich investiere 10.000 Euro in MSCI World.

Jetzt schmieren die Kurse um 75% ab.

Du hast noch 2500 Euro.

Ich habe noch 2500 Euro.

Nun erhältst Du Dividenden in Höhe von 5%.

Dann hast Du noch 2375 Euro in Aktien.

Ich veräußere 5% meiner Anteile.

Dann habe ich noch 2375 Euro in Aktien.

Nun wirst Du sagen: "Dividendenaktien steigen aber nach der Ausschüttung wieder!"

Frage: Wieso ist es meinen Aktien verboten, ohne Ausschüttung zu steigen?

Nun wirst Du sagen: "Aber irgendwann hast Du keine Anteile mehr.

Ich: Das ist komplett unrealistisch, denn gerade deshalb werden ja Aktiensplitts durchgeführt.

Ergebnis: Mein Depotguthaben ist nicht schneller aufgebraucht als Deines, sofern wir Aktien gewählt haben, die sich gleich entwickeln.

So, das was nun etwas schneller. Nur damit das nicht alles wieder durchgekaut werden muss.

Waldemar (Sonntag, 20 Mai 2018 22:54)

Claudio hat also noch 2500 Euro im Depot, das sind (mal rein hypothetisch) 100 Dividendenaktien. Sven hat 2500 Euro im Depot, das sind (wieder rein hypothetisch) 100 Anteile eines ETF. Claudio bekommt wie immer durchschnittlich 500 Euro Dividende im Monat und er behält 100 Dividendenaktien. Sven muss für seinen Rentenzuschuss ETF Anteile im Wert von 500 Euro verkaufen. Sven hat danach noch 80 Anteile seines ETF. Der Bärenmarkt setzt sich fort und sackt um weitere 50% ab. Die Depotwerte beider Wertpapiereigner sinken (rein hypothetisch) auf je 1250 Euro. Claudio bekommt wie immer Dividenden von seinen 100 Dividendenaktien in Höhe von 500 Euro und hat immer noch 100 Aktien. Sven verkauft wieder ETF Anteile im Wert von 500 Euro. Dafür muss er diesmal 32 Anteile verkaufen und hat dann noch 48 Anteile. Der Markt stagniert. Claudio bekommt im nächsten Monat wie immer 500 Euro und hält weiterhin 100 Dividendenaktien. Sven's ETF Anteile sind 626 Euro wert und verkauft für sein monatliches Zusatzeinkommen Anteile im Wert von 500 Euro. Im folgenden Monat bekommt Claudio 500 Euro Dividende. Sven verkauft seine letzten ETF Anteile. Im nächsten Monat bekommt Claudio wie immer 500 Euro Dividende........

MarcoZ (Sonntag, 20 Mai 2018 23:07)

Und du glaubst wirklich das die Dividendenkritiker das verstehen und eingestehen Waldemar? xD

Du hast noch was vergessen Waldemar, da wir immer weiterzukaufen und uns über günstige Kurse von den Bigplayern freuen, werden die "Svens" ihre verflossenen Buchgewinne hinterhertauern und genau überlegen ob sie weiter investieren...so wie es bisher meistens war. Da sie ja gute Timer sind und den Tiefpunkt abwarten, während wir weiterhin monatlich kassieren OHNE aufs Depot zu schauen und einfach warten.

Denke mal er wird jetzt antworten das so ein Fall nicht passiert oder ne Strategie dagegen hat und sein Depot abgesichert ist. Hau rein. :)

Normal antworte ich auch nicht mehr auf diese Diskussionen und freue mich einfach aufs monatliche Geld zum weiterzukaufen von Aktien. Werde auch bis spätestens 2025/26 die 1000€ monatlich geknackt haben, bin 2029 Schuldenfrei im Haus und den Rest kann man sich wohl denken dann...;-)

Bin jetzt 37 übrigens und nicht studiert, gottseidank nicht muss ich sagen, habe wirklich sowas wie nen Traumjob erwischt. bin darüber sehr dankbar. mfg

Pepe (Montag, 21 Mai 2018 00:25)

Wieder mal was gelernt! Aktiensplits sind nicht dazu da um den Kurs optisch niedrig zuhalten, sondern um im Bärenmarkt nicht die Anteile zu stark zu veräußern.

Sven splittet denn dein Fondanteil mit, wenn eine Aktiengesellschaft darin splitet?

Nunja ob Einzelaktie oder ETF, es kann beides erfolgreich sein. Aber Alex zu unterstellen er wolle sein Vermögen nicht vermehren, ist dreist. Er analysiert ganz gut welche Werte er kauft und hat verstanden das es nunmal Zeit braucht. Aktuelle Rendite hin oder her, irgendwann wirds wieder nach oben gehen sind doch größtenteils potente Unternehmen, die auch die Gewinne deiner ETFs mit erwirtschaften.

Sven (Montag, 21 Mai 2018 00:27)

Moin Waldemar,

ja, am Ende hat Sven 0 Aktien und der gute Claudio hat 100 Aktien, die 0 Euro wert sind. Dafür haben beide ihr Tagesgeldkonto voll. Wenn ihr denn bloß einsehen würdet, dass die Dividenden nicht vom Himmel fallen, sondern irgendwo abgezogen werden müssen.

Hallo MarcoZ,

es ist seltsam, wenn ihr weiter zu kauft und Euch über günstige Kurse freut, während ich das nicht tun darf.

Und ja, ich habe eine Strategie dagegen. Ich werde mir, genau wie ihr, neue Anteile kaufen.

Herzlichen Glückwunsch zu Deinem "monatlichen Geld". Es wird Dir aber nach Abzug der Inflation und der Zinszahlungen für das Darlehen bisher nicht viel gebracht haben. So ist es wohl auch bei Alexander.

Vielleicht wäre ein Studium ja doch ganz gut gewesen?! Hast Du denn einen Schulabschluss?

MarcoZ (Montag, 21 Mai 2018 01:28)

Könnte die Aussage von wegen Himmel auch ironisch kommentieren, bringt aber nix.

Und siehe oben, was hast du bis dorthin gehabt ausser Buchgewinnen? Klar kannst du dazu kaufen aber wenn dein Depot schrumpft so wie meines auch, hab ich trotzdem zu sehr hoher Wahrscheinlichkeit meine monatlichen Divis die ich bis dahin entweder Verbrauche oder weiter investiere, zusätzlich zu meiner Sparrate. Und in den meisten Fällen ist die "Arbeit" mit Aktien für die Divijäger sehr überschaubar, während der Rest viel Zeit investieren muss.

Aber du kannst es so oder so net vergleichen denk ich mal, wie Alex auch schrieb, wir werden ein hohes Auskommen in der Rente mal haben, ob mit Divis oder ohne.

Schulabschluss (damit bringst du mich nicht aus der Reserve :-) ) ja, Hauptschule. Aber Clever genug um zu wissen wie es abläuft in der Welt und das schon sehr früh wusste. Trotzdem auch bisserl Glück gehabt und deswegen wahrscheinlich mehr Einkommen als 90% der Studierten in Relation zu Aufwand und Urlaub und was noch alles dazu gehört. Du hast studiert tip ich mal? Vermute trotzdem mal das mein Auskommen höher ist und wenn ich dann noch meinen Urlaub dazu rechne ( zwischen 50 und 60 Tage) und ich meine Arbeit in der Arbeit auch lassen kann, während die Ingenieure oft/immer? ihre Arbeit im Kopf haben, dann kannst du mir ganz sicher glauben das ein Studium nicht besser gewesen wäre...:-)

Ich weiß, hört sich zu gut an um wahr zu sein und ich sagte auch schon das ich dafür dankbar bin und nein ich verrate dir nicht den super tollen Arbeitgeber.

Ich erahne ähnlich sinnlose Diskussionen wie beim Schäfer Tim, die auch da nichts bringen, weswegen ich auch nichts schreibe. Aber wenn du Aufwand und Ertrag rechnest, werden wir mit den Divis schon recht glücklich werden vermute ich mal.

1mal im Monat kaufen von Titeln in der Watchlist gegenüber dem Traderwahnsinn.

Können Trader 4 Wochen im Urlaub ohne Depot schauen verkraften?

Ja wir wissen das Divis vom Kurs kommen, wahnsinninge Erkenntniss.

Aber unser Ziel zu Aufwand ist genial und das eben versteht ihr nicht, die uns des jede Woche aufs neue schlechtreden wollen. Jeder hat sich damit auseinander gesetzt und wir wollen Divis und nicht Traden und verkaufen, punkt. :)

MarcoZ (Montag, 21 Mai 2018 02:06)

Ok du hast ETF und kein Trader, denke ETF sind auch gut, hatte ich ca. nen halbes Jahr war mir ganz ehrlich zu langweilig und ich wollte auch diese Motivation haben die jeder Divsammler kennt. Jedes Jahr/Monat wieder etwas mehr Divis. Und wollte mich am Anfang mit den Firmen auseinander setzen.

Ich weiß nicht ob ich besser fahre am Ende, aber ich werde sehr gut fahren, da bin ich mir recht sicher.

Und mein Sohn wird sich mal über nen dickes Depot freuen.

Chris (Montag, 21 Mai 2018 08:16)

Wenn man den Ruhestand durch Verkäufe finanzieren will.. Was macht man eigentlich wenn man nicht 25 jahre noch lebt sondern 35?

Claudio (Montag, 21 Mai 2018 08:35)

Zwei Dinge:

Ich rede hier nicht von der Ansparphase sondern von der Entnahmephase, da wird also nicht mehr zugekauft, und zweitens Waldemar hats begriffen, danke!

Schönen Pfingstmontag an alle

Waldemar (Montag, 21 Mai 2018 09:55)

@Sven #62: Die Tagesgeldkonten sind nicht voll, weil der monatliche Betrag von 500 Euro für Kosten der Lebenshaltung ausgegeben wurden. Wenn die Unternehmen nicht zwischenzeitlich insolvent wurden werden die Aktien nicht 0 Euro wert sein. Sven hat nichts mehr und insbesondere nicht die 500 Euro Dividende im Monat nachdem er seine Anteile des ETF restlos verkaufen musste.

Waldemar (Montag, 21 Mai 2018 10:05)

...und der Kurs einer Aktie wird vom Markt und dessen Einschätzung bestimmt. Die Dividenden werden idealerweise aus dem Unternehmensgewinne des Vorjahres bezahlt. Daher Augen auf bei der Aktienauswahl. Alexander hat dazu ein paar einschlägige Kriterien (z.B. zukünftige Gewinnerwartung, Ausschüttungsquote, Dividendenhistorie, jährliche Dividendenerhöhung etc.)

Alexander (Montag, 21 Mai 2018 11:33)

Moin zusammen,

wenn ich das so lese, läuft es letztlich auf die Diskussion hinaus, welche Entnahmestrategie wohl die bessere ist. Dazu hat Oliver der Frugalist eine interessante Artikelserie auf seinem Blog. Da wird ebenfalls mächtig diskutiert: https://frugalisten.de

Letztlich ist das eine Einstellungs- und Glaubensfrage.

Anfänglich ging es ja darum, dass mich der Kurs und damit der Depotwert nicht sonderlich interessiert. 100 Aktien bleiben nun mal 100 Aktien, egal wo sie gerade stehen. Ich muss niemanden überzeugen, mir geht es nur darum meinen Standpunkt und die dahinter stehende Idee darzustellen.

@Sven

Die 5 % Dividendenausschüttung sind allerdings auf den Einstandskurs bezogen und nicht auf den aktuellen Depotwert, das ist ein Unterschied.

Ich denke nicht, dass ich einen Anfängerfehler mache. Zumal ich nicht 30 Werte habe, sondern 45 nur im US-Depot (und ein Depot mit deutschen Werten auch noch habe). Ich habe mir durchaus über die Branchen, die Firmen, das Geschäftsmodell, die Unternehmensgeschichte usw. Gedanken gemacht. Bei einigen Firmen ist es vollkommen egal, wo deren Sitz ist, wenn diese in 200 Ländern ihre Produkte anbieten (Währungsschwankungen außen vor gelassen). Eine Adidas ist genauso weltweit tätig wie eine Nike, Coca-Cola bekommt man in den entlegensten Winkeln der Welt. Würde sich z. B. an Apple etwas Wesentliches ändern, wenn diese in Kanada oder Deutschland oder Norwegen sitzen? Eher nicht. Die globalisierte Welt ist dermaßen vernetzt, dass es immer Auswirkungen hat, wenn es mal in der Wirtschaft nicht mehr rund läuft. Ob dies nun einzelne große Länder, Kontinente oder die komplette Welt betrifft. Wenn China crasht, dann gibt das ein weltweites Erdbeben. Von den Zahlen ist Colgate-Palmolive z. B. nicht gerade die beste Wahl. Unter dem Aspekt Langlebigkeit, Kontinuität, Produktpalette etc., dürfte diese Firma vermutlich die nächsten 30 - 50 Jahre überleben. Ich erkaufe mir hier z. B. eine scheinbare Sicherheit auf Kosten von Rendite. Es gilt, vieles abzuwägen und unter verschiedenen Blickwinkeln zu betrachten. Die Rendite ist nur ein Stein vom Mosaik.

Ich denke nicht, das ich durch die Erfahrungen der letzten Jahrzehnte den Blick auf das Wesentliche verloren habe und mich irgendwo verrannt habe.

Allen noch ein schönen Restpfingstmontag

Michael (Montag, 21 Mai 2018 15:14)

Bravo Alexander! Und auch Dank an Waldemar, der es nochmal auf den Punkt gebracht hat. Ich persönlich höre mir gerne den Standpunkt von nicht-Dividendeninvestoren an, schalte aber regelmäßig ab, wenn mein Gegenüber unsere Idee nicht durchdringt und auf Attacke macht, weil er glaubt mit seiner anderen Strategie das Ei des Columbus gefunden zu haben und die, die das nicht so machen für unterbelichtet hält. Ich halte die Strategie in diesem Blog für wohlüberlegt, schlüssig und sie funktioniert. Und das wichtigste: ich fühle mich dabei sauwohl.

Pierre (Dienstag, 22 Mai 2018 03:55)

Erstmal ein dickes Respekt für dein Depot. Find ich zu meinem Verhältnis richtig krass. Mir stellt sich nur eine Frage: Warum so viele verschiedene Aktie. Würde es evtl.nicht sinnvoller sein die Anlage auf ca.10 Aktien zu beschränken?

Viele Grüße

Pierre

franz.von.assisi (Dienstag, 22 Mai 2018 19:15)

Generell respektiere ich, wenn jemand mit einer anderen (z.B. ETFs) Strategie arbeitet und diese für sich als den besten Weg befunden hat um damit seine Ziele zu erreichen. Denselben Respekt erwarte ich auch von meinem Diskussionspartner.

Ich möchte das gewählte Beispiel zunächst "korrigieren" und fortführen:

Ich investiere 10.000 Euro in Dividendenwerte mit einer Dividendenrendite von 5%p.a. = 500€

Du investierst 10.000 Euro in MSCI World.

Jetzt schmieren die Kurse um 75% ab.

Ich habe noch 2.500 Euro.

Du hast noch 2.500 Euro.

Ich erhalte die Dividende von 500€, dann habe ich noch 2.000 Euro in Aktien.

Du veräußerst Anteile für 500€, und hast noch 2.000 Euro in Aktien.

Jetzt zur Fortführung:

Ich will gnädig sein und wir bewegen uns nur seitwärts, d.h. die Kurse bleiben konstant, aber das für ein paar Jahre:

in Jahr 2:

Ich erhalte die Dividende von 500€, dann habe ich noch 1.500 Euro in Aktien.

Du veräußerst Anteile für 500€, und hast noch 1.500 Euro in Aktien.

...

in Jahr 5:

Ich erhalte die Dividende von 500€, habe zwar noch alle Anteile, aber die sind laut deiner Logik nichts mehr wert, d.h. der Kurs meiner Aktie ist 0€.

Du veräußerst Anteile für 500€, und hast keine Anteile mehr.

in Jahr 6:

Ich erhalte die Dividende von 500€, habe zwar noch alle Anteile, aber die sind laut deiner Logik -500€ wert.

Du hast nix mehr zu verkaufen.

...

Der Fehler, der hier immer gemacht wird, ist: Der Unternehmensgewinn hat sehr wohl Einfluss auf den Aktienkurs. Aber der Aktienkurs hat keinen Einfluss auf den Unternehmensgewinn.

Außerdem: Der Unterschied liegt darin von WEM man das Geld erhält:

- in meinem Fall erhalte ich das Geld aus dem Unternehmensgewinn. Nur weil die Kurse niedrig sind und sich seitwärts bewegen, heißt das noch lange nicht, dass das Unternehmen keinen Gewinn mehr macht, aus dem dann die Dividende bezahlt werden kann.

McDonalds zum Beispiel hat in den zurückliegenden beiden Krisen zwar jeweils einen Gewinnrückgang erlitten, aber sie konnten die Dividende sogar steigern, weil die Gewinne trotzdem immer noch groß genug waren.

Bezogen auf das obige Beispiel würde das im Jahr 5/6 bedeuten, dass meine McDonalds Anteile nichts mehr wert wären (bzw. sogar einen negativen Wert hätten), obwohl die Firma nachwievor Gewinn erzielt. Das darf doch ernsthaft bezweifelt werden.

- in deinem Fall erhältst du das Geld von anderen Börsianern, die der Meinung sind, dass die Aktie derzeit einen bestimmten Preis wert ist. Und das ist in Zeiten der Übertreibung selten der Wert, den man selber dem Unternehmen zumisst bzw. der gemeinhin als Fair Value bezeichnet wird.

Um es auf den Punkt zu bringen: meine Zahlung ist abhängig vom Unternehmensgewinn, deine Zahlung von der aktuellen Börsenstimmung.

Anmerkungen:

- Solange Seitwärtsbewegungen sind unrealistisch? -> siehe Japan (Nikkei)

- Wenn das Unternehmen Gewinne macht, dann steigen doch die Kurse wieder! -> kann sein, muss aber nicht. Denn wieso sollten sie gemäß dieser Logik zuvor um 75% fallen, wenn doch die Unternehmen Gewinne machen.

- in Zeiten hoher Kurse verkaufe ich mehr Anteile, um Phasen mit niedrigen Kursen zu überbrücken. -> 1. Markettiming 2. sind wir von gleichen Bedingungen ausgegangen.

Zum Thema Depotrückgang von 200k auf 50k:

In der Dotcom-Blase wurde mein Depot sehr schnell auf einen 6-stelligen Betrag aufgeblasen. Alleine die Deutsche Telekom hat sich innerhalb kürzester Zeit verachtfacht um danach um 90% zu fallen.

Microsoft um über 60%, Cisco Systems um fast 90%, Intel um 80%, IBM um fast 60%, von Firmen wie Intershop, em.TV und Mobilcom ganz zu schweigen. Mir ist aber anscheinend entgangen, dass diese Firmen aufblasbare Gummipuppen hergestellt haben.

Verdeutlicht aber gleichzeitig auch die Proplematik: was bringt mir in 2001 ein 6-stelliger Buchgewinn, wenn ich erst in 2030 davon zehren will. Okay, man hätte natürlich verkaufen können. Hätte, hätte, Markettiming...

Alexander (Dienstag, 22 Mai 2018 20:28)

Hallo Pierre,

Konzentration oder Diversifikation? Gute Frage. Ich habe mich für mehr Werte entschieden, da ich die regelmäßigen Einnahmen verbrauchen möchte. Fällt doch eine Dividende aus, dann wären das bei 10 Werten ca. 10 %. Bei fast 50 Werten wären das etwa 2 % je nach Gewichtung. Weiterhin ist das Depot noch im Aufbau, langfristig möchte ich etwa 10k in jeden Wert investieren. Da fühle ich mich etwas wohler als wenn ich je 50k in 10 Werte packe.

Hallo Franz,

die Liste könnte ich noch etwas verlängern. Meine Drillisch sind mal um über 90 % gefallen. Münchner Rück und wie sie alle heißen, horrende Verluste. Da kommt man schon etwas ins Schwitzen.

Viele Grüße

Sven (Mittwoch, 23 Mai 2018 06:54)

@ Franz.von.assisi

Selbstverständlich hat der Gewinn Einfluss auf den Kurs, und selbstverständlich ist das umgekehrt nicht der Fall. Euer Gewinn wird ausgeschüttet, meiner nicht. Wieso schließt Ihr jetzt aus, dass bei mir der Kurs steigen könnte? Wo bleibt bei mir der Gewinn, wenn der nicht ausgeschüttet wird?

Im übrigen kann man nicht davon ausgehen, dass der Kurs immer weiter abschmiert, während die Dividende stabil bleibt oder gar steigt. Das ist einfach nur eine Traumwelt. Das mag vorübergehend mal so sein, weil die Marktteilnehmer mit Gewinneinbrüchen gerechnet hatten, die dann tatsächlich nicht eingetreten sind. Das kann man aber nicht unbegrenzt in die Zukunft fortschreiben.

Soll heißen: Wenn der Kurs bei 10 Euro liegt, erhaltet ihr nicht 500 Euro Dividende!!! Das geht nun einmal nicht, weil das Unternehmen keine 500 Euro hat. Das Unternehmen würde sich dann in Luft auflösen und ihr habt nichts mehr. Ihr habt dann zwar noch Aktien aus Papier (die Euch ja so wichtig sind), aber sonst nichts.

Die Marktteilnehmer bepreisen auch nichts mit 10 Euro, wenn man am nächsten Tag 500 Euro Dividende erhält.

Kapiert Ihr das?

Waldemar (Mittwoch, 23 Mai 2018 10:26)

Oje!

franz.von.assisi (Mittwoch, 23 Mai 2018 10:56)

Ich habe nirgends geschrieben, dass der Kurs weiter abschmiert, sondern dass wir eine längere Seitwärtsbewegung haben. Die Seitwärtsbewegungen der Krisen von 2001 und 2007 dauerten ca 2 Jahre.

Du unterstellst einen linearen Zusammenhang, der nur ein einziges Mal existiert: nämlich am Ex-Tag, an dem die Dividende vom Kurs abgezogen wird. Im Umkehrschluss wird aber nicht am Tag der Ergebnisverkündung der Gewinn pro Aktie auf den Kurs draufgeschlagen. Oder anders ausgedrückt, gemäß deiner Logik dürfte der Kurs nicht höher steigen als an Gewinn erwirtschaftet wurde. Dies ist doch auch nicht der Fall.

Der Kurs setzt sich immer aus der persönlichen Bewertung der Marktteilnehmer zusammen. Wenn an einem Tag nur 1 Käufer und 1 Verkäufer aufeinandertreffen und sich auf einen Kurs von 1.000€ pro Aktie einigen, dann ist der Kurs an dem Tag 1.000€. Einigen sie sich aber auf einen Kurs von 1€ pro Aktie, dann ist der Kurs an dem Tag 1€.

Die persönliche Bewertung spiegelt dabei nicht unbedingt den Buchwert (denn auf den beziehst du dich ja schließlich immer) wieder. Brauche ich dringend das Geld, dann werde ich wohl oder übel auch einen niedrigeren Kurs akzeptieren und umgekehrt, wenn ich dringend die Aktie benötige um z.B. Optionen zu bedienen, dann werde ich wohl oder übel einen höheren Kurs akzeptieren.

In einer Krise gehts dann sowieso nur noch um Emotionen und es wird panikartig alles verkauft, weil morgen die Welt untergeht. Da kümmert sich von den Zittrigen keiner mehr um die fundamentalen Zahlen, sondern es wird verkauft was bei drei nicht auf dem Baum ist.

Prominentes Beispiel zur Kursfindung: VW Stammaktien. Sie stiegen 2008 an einem einzigen Tag von 200€ auf über 1.000€, und zwar nur weil Porsche versucht hat VW zu übernehmen. Der Buchwert von VW hat sich nicht verändert, aber VW wurde kurzzeitig zum wertvollsten Unternehmen der Welt.

Thorsten (Mittwoch, 23 Mai 2018 11:14)

Mal was anderes.....

Ich habe nach Ablegen der Vorbehalte gegenüber REITs in http://ir.gladstoneinvestment.com/ (Gladstone Investment Corp.) investiert.

Mich würde interessieren, wie ihr zu der Sparte steht und ob das für die Dividenden Strategie ein (eurer Meinung nach) sinnvolles Investment war.

Danke schon mal für Eure Atworten

Sven (Mittwoch, 23 Mai 2018 11:59)

@franz.von.assisi

Mit dem weiteren Abschmieren der Kurse wollte ich mich nicht auf Deine Aussagen beziehen. Ich weiß meinerseits nicht, wo ich mich auf den Buchwert bezogen habe? Wie immer in einer solchen Diskussion reden wir wohl aneinander vorbei, weil wir in völlig unterschiedlichen Gedankenwelten leben und von völlig unterschiedlichen Voraussetzungen ausgehen.

Wir können einfach so verbleiben:

Wenn jemand von Euch jemals eine Aktie findet, die mehr Dividende ausschüttet als sie kostet, dann bitte ich um Nachricht, und ich steige ein. Bis dahin könnt Ihr Euren feuchten Traum weiterträumen, aber bitte nicht mit mir als Protagonisten.

@Thorsten

Bist Du sicher, dass es sich um einen REIT handelt? Egal...Hauptsache Dividenden!

franz.von.assisi (Mittwoch, 23 Mai 2018 13:10)

Ich sprach von Respekt, den ich anderen gegenüber erbringe, die mit einer anderen Strategie zufrieden sind. Den bist du anscheinend nicht gewillt mir gegenüber zu bringen. Damit bin ich raus.

Abgesehen davon bist du freiwilliger Protagonist in diesem Forum.

Sven (Mittwoch, 23 Mai 2018 13:29)

@franz

Was solche Diskussionen unheimlich schwierig macht, ist die enorme Sensibilität des Gegenübers, die ich so bei anderen Themen kaum erlebt habe. Mir scheint diese Sensibilität korreliert mit unterentwickeltem Selbstwertgefühl, was wiederum entsteht, wenn man sich seiner Fehler bewusst ist, sie aber trotzdem immer wieder macht.

Du brauchst mir nicht zu erklären, wie die Preisfindung stattfindet. Und wer die Zittrigen sind, kann man doch ganz gut erkennen, wenn sich alles darauf fixiert, das Geld aus dem Unternehmen zu ziehen. Da musst Du schon einmal mit einer Retourkutsche rechnen.

Blöd kann ich auch!

Thorsten (Mittwoch, 23 Mai 2018 13:42)

Ergänzung

"Die Gladstone Investment Corp. (GAIN) ist eine intern gemanagte Business Development Company und firmiert aus steuerlichen Gründen als "Regulierte Investment Company" (RIC). Eine Konsequenz hieraus ist, dass sie nicht mit Einkommensteuern belastet wird, im Gegenzug aber mindestens 90% ihrer steuerrelevanten Gewinne ("Taxable Income") an ihre Anteilseigner ausschütten muss."

Oliver K. (Mittwoch, 23 Mai 2018)

@Sven

Man kann immer unterschiedlicher Meinung sein und zum Diskutieren sind solche Seiten ja da und das man hin und wieder nicht auf einen Nenner kommt ist auch normal aber über die Art und Weise wie du hier Kommunizierst läßt sich nicht streiten!

Die ist total daneben.

man muss hier niemand als Blöd bezeichnen, unterstellen das ein höherer Schulabschluss besser gewesen wäre, unterentwickeltes Selbstwertgefühl vorhanden ist usw.

Du sprichst davon das andere ihre Fehler kennen aber immer wieder machen, die leute in den Foren extrem sensibel sind und das eine Diskussion extrem schwierig macht!

Vielleicht gehst du mal in dich, änderst etwas deine Ausdrucksweise und es könnte besser laufen! der Einzige der hier scheinbar etwas sensibel und aufgeregt ist scheinst du zu sein ;-)

Claudio (Mittwoch, 23 Mai 2018 16:21)

Bei Sven bin ich mir sicher, dass er es nicht wirklich verstanden, hat, wie das Thema "Zusatzeinkommen mittels Dividenden" gegenüber Anteilsverkäufen von ETF, in der Realität funktioniert!

Das ist nicht böse gemeint!

Waldemar und viele andere Leser wissen ja wie es in der Praxis funktioniert!!!

Das läßt sich hier auch nicht mehr weiter klären, dafür wäre schon ein persönliches Gespräch/Diskussion notwendig!

Beenden wir das hiemit, bringt nichts!

Für einen respektvollen Umgang mit meinen Mitmennschen stehe ich im realen

Leben, genauso wie hier im Anynomyen Netz!

Na Alex das war doch jetzt mal ne Diskussion !

Andreas (Mittwoch, 23 Mai 2018 16:23)

Hey Leute,

Mal was anderes!

Ich bin bei Onvista und hinter meinen Aktien steht neuerdings "RG"!

Weiß einer was das bedeutet?

LG Andy

AlKi (Mittwoch, 23 Mai 2018 16:30)

Ich selbst hatte zu Beginn meiner "Investorenlaufbahn" aktive Fonds von der Hausbank gekauft. Später wechselte ich dann in eine Fonsvermittlung wo ich mir dann den Ausgabezuschlage ersparte. Nach einer längeren Zeit wechselte ich dann von aktiv gemanagten Fonds zu ETFs um mir die Verwaltungsgebühren zu sparen. Heute habe ich zwar noch einige ETFs (die ich aus steuerlichen Gründen nicht verkaufe) kaufe aber nur noch Aktien.

Wieso? 1. es macht mir mehr Spass. (Homo ludens lässt grüssen) 2. Man bekommt mehrfach im Monat Dividenden (wirkt psychologisch besser). 3. Es ist meine Entscheidung was ich kaufe und ich denke dass ich doch besser bin wie mancher Leitindex (z.B DAX oder Dow Jones). Ansonsten sehe ich die Dinge insgesamt gelassen und jeder soll nach seiner Überzeugung glücklich werden. Take it as it come.

Ich selbst habe 2 BDC Gladstone Commercial und Mainstreet Capital. Neben diesen habe ich einige Reits gekauft. Dies hatte den Zweck das ich monatliche Dividendeneinnahmen wollte nachdem ich eine Eigentumswohnung verkauft habe und die Einnahmen höher sein sollten wie die Mieteinnahmen. Dies ist mit Reits möglich da die Dividendenrendite höher ist wie der Mietzins. Weiter hat man eine Menge weniger Probleme wie mit Mietern, Eigentümerversammlung, Steuererklärung mit dem Finanzamt etc. Allerdings muss man bei Reits immer wieder nachschauen ob sich irgendwelche Schwierigkeiten andeuten. Ich hab vor ein paar Tagen OHI verkauft da sich doch einige Zahlungsverzüge mit den Mietern (Orianna) abzeichnen sowie Aussetzung von Dividendenerhöhungen beschlossen wurden und auch negative Artikel in letzter Zeit sich häufen. (Seeking Alpha, Finanzsenf)

Sparkojote (Mittwoch, 23 Mai 2018 17:25)

Hallo Alex,

Wir hatten ein ähnliches Ergebnis diesen Monat, das liegt aber primär an meinen Schweizer Aktien die im April/Mai auszahlen. Im Juni werde ich ebenfalls wieder grösser einkaufen für 4-5'000 CHF bin noch unschlüssig was, da ich jetzt wieder genug europäische Titel im Depot habe würden sich einige US werte die gesunken sind anbieten.

Interessant wären Altria, Gladestone Commercial oder auch General Mills. Womöglich auch General Electric als Turnaround.

Grüsse

Thomas

Alexander (Mittwoch, 23 Mai 2018 17:51)

Hallo Thorsten,

ich bin bei BDC immer etwas vorsichtig, da ich absolut null einschätzen kann, wie sich die Zinsentwicklung auf das Ergebnis auswirkt. Ich kenne mich da einfach zu wenig aus. Da sind mir REITs mit dahinterstehenden Immobilien lieber. Andererseits kann man sich damit schon etwas diversifizieren, wenn man nicht viel reinsteckt. Michael Kissig von Intelligent Investieren hat da einiges dazu geschrieben, vielleicht magst du da mal reinschauen.

Hallo Oliver K.,

so ist es.